UC immobilières : Fiducial Gérance publie les performances de sa SC Fidimmo

L’Aspim vient de publier la performance moyenne des unités de compte (UC) immobilières dans l’assurance vie. Fiducial Gérance — spécialiste de l'épargne immobilière en SCPI, OPPCI, fonds de fonds et groupements forestiers — revient ce mardi 1er mars sur le positionnement de sa Société Civile (SC) à capital variable Fidimmo dans ce marché.

Fidimmo est un fonds de fonds immobilier à destination d’institutionnels, de grands clients privés et d’assureurs, recherchant un placement sur une durée moyen ou long terme. Il peut, accessoirement s’adresser aux non professionnels au travers de supports de contrats d’assurance vie PER.

Marché des UC immobilières

La collecte sur ces unités de compte se renforce pour atteindre 3,1 M€ en 2021 soit 10 % de plus qu’en 2020. Dans l’univers des UC immobilières, le poids relatif de la collecte sur les Sociétés Civiles progresse de +25,7 % en 2020 à +29,4 % en 2021, avec une capitalisation globale de 18,7 Md€ en 2021 — soit une progression de +24 % en un an.

Cette croissance peut s’expliquer par la bonne tenue des performances affichées par cette catégorie d’UC, dont la moyenne s’établit en 2021 à 3,8 %. Cette performance moyenne est principalement tirée par un échantillon de quelques Sociétés Civiles. Ainsi 42 % d’entre elles ont-elles délivré une performance globale comprise entre 4 % et 5%.

La SC Fidimmo surperforme

Fidimmo se retrouve dans le groupe très fermé des 7 % d’UC ayant délivré une performance 2021 comprise entre 5 % et 6 % et sur le podium des meilleures Sociétés Civiles en 2021. Avec une performance 2021 de 5,58 %, la SC Fidimmo surperforme son marché de 178 points de base. Cette performance n’est pas le fruit de paris audacieux mais d’une gestion rigoureuse dans le temps.

Le véhicule a montré, depuis son lancement, sa capacité à générer de l'alpha tout en maintenant une volatilité maîtrisée. La performance moyenne depuis l’origine (décembre 2017) s’établit à 4,51 % à fin 2021 avec une volatilité de 4,15 %. A cette date, la VL de Fidimmo a progressé de 19,3 % depuis l’origine. Enfin, le fonds a très bien réagi en ce début d'année avec une performance de 3,03 % au 24 février, tout en maintenant sa volatilité autour de 4,15 %.

Assurance vie : Hedios Patrimoine lance H Performance 41

Hedios Patrimoine — courtier en assurance et conseiller en investissements financiers — annonce ce mardi 2 novembre le lancement de H Performance 41, le dernier-né des Gammes H. Ce support est éligible comme support d'unités de compte (UC) dans le contrat d'assurance vie Hedios Life et les contrats Vie Plus (Suravenir). Il continue à jouer la progression des marchés européens, à travers une possibilité de sortie, chaque année, avec une rémunération annuelle de 17 %.

Le placement H Performance 41 dispose d'une protection conditionnelle du capital à l'échéance des 12 ans — jusqu'à une baisse de 30 % de son indice de référence Euro iStoxx 50 Equal Weight NR Decrement 5 %. Objectif pour H Performance 41, bénéficier à plein de « l'effet mémoire » en cas de progression des marchés à compter de la troisième année. La souscription est ouverte jusqu'au 31 décembre 2021.

Historique de performance

Depuis la création en 2009 des Gammes H, 81 supports sur 104 ont déjà été remboursés au 2 novembre 2021, avec une moyenne de rémunération nette de tous frais de 9,10 % par an — sur la base d'une hypothèse des frais liés au cadre d'investissement de 0,60 % par an et avant prélèvements sociaux et fiscalité — pour une durée moyenne de détention de 2 ans.

Les supports Gammes H non encore remboursés bénéficient à leur échéance d'une protection conditionnelle du capital investi en cas de baisse limitée de leur indice de référence. Toutefois, ils demeurent exposés à un risque de perte en capital partielle ou totale, que ce soit en cours de vie et à leur échéance. Les performances passées ne préjugent pas des performances futures.

Profiter de la reprise économique

Les marchés boursiers européens se sont à présent clairement remis de la crise sanitaire. La hausse n'est probablement pas terminée. Lorsque les vaccins progresseront encore en Europe, le regain d'optimisme devrait continuer à entraîner la reprise de la consommation et, dans son sillon, la hausse des marchés européens qui sont encore en retard.

Hedios Patrimoine anticipe une revalorisation des grandes sociétés européennes, avec des hauts et des bas (volatilité) et par paliers successifs. Ces sociétés ont globalement su résister à la crise. Elles s'appuient toujours sur des fondamentaux solides. Grâce à leur accès quasi illimité au crédit, elles ont les moyens de se restructurer et d’investir en vue de la reprise économique. Elles sont à la fois fleurons et champions nationaux.

Soutenues par leurs États, elles sortent pour la plupart renforcées de la crise sanitaire. Elles attaquent de nouveaux marchés et profitent des plans Marshall que les politiques de relance ne manquent pas de mettre en œuvre. Ces entreprises sont aussi prêtes à réaliser des opérations de croissance externe, sans doute à bon compte. La sortie de crise est en cours.

Septembre 2021 : assurance vie, une rentrée en douceur

Talence Gestion innove dans l’ISR avec le lancement du fonds Empreinte Emploi France après 2 années de R&D.

Veuillez trouver ci-dessous le lien vers le communiqué de presse (2 pages) :

Didier Demeestère, Président fondateur de Talence Gestion, déclare : « Nous avons développé une expertise unique et nous nous réjouissons de proposer Empreinte Emploi France à notre clientèle privée et à nos clients institutionnels. Ce fonds ISR et article 9 unique en son genre affiche un objectif d’investissement durable au service des emplois et du territoire français. Désormais, l’investisseur d’Empreinte Emploi France pourra constater les retombées socio-économiques induites par les entreprises du fonds. Cette démarche favorisant les entreprises françaises qui relocalisent en France est une réponse à l'aspiration grandissante de donner du sens à ses investissements, pour la construction d’une économie plus durable. »

Daniel CARCELES, nouveau directeur général d’INOVÉA

Créé en 2017 par Marc ROSTICHER, Gérard PIERREDON, Yannis HOFFMANN, et Emmanuel HARDY, 4 Conseillers en gestion de patrimoine, INOVÉA change de directeur général. Jean-Paul SERRATO qui accompagnait le réseau depuis sa création part à la retraite et passe le relais à Daniel CARCELES.

“En 7 ans, nous avons réussi à rassembler des professionnels indépendants qui partagent la conviction que la Gestion de Patrimoine ne doit pas être réservée à une élite. Inovéa compte aujourd’hui 2000 adhérents et 65 salariés : une belle aventure humaine profonde et durable !” explique Jean-Paul SERRATO

Le nouveau directeur général, Daniel CARCELES, 48 ans, va capitaliser sur ses expériences en France et à l’international chez DELL Technologies et American Express GBT pour accompagner le groupe dans son développement et sa croissance.

“Ma décision de rejoindre INOVÉA est motivée par trois piliers fondamentaux : le profond ancrage du groupe dans des valeurs humaines essentielles, une stratégie d'accompagnement client qui repose sur une écoute attentive et précise des besoins plutôt que sur une approche exclusivement guidée par une logique de produit, et une ambition inébranlable de rester innovant en intégrant de manière proactive les changements réglementaires et les évolutions numériques. Cela dans le but de continuer à accomplir notre mission pour rendre la gestion de patrimoine accessible à tous.” détaille Daniel CARCELES.

En pleine accélération dans sa transformation numérique, INOVÉA reste néanmoins fidèle à son ADN : permettre au plus grand nombre d’épargnants de bénéficier de conseils professionnels sur mesure pour les aider à atteindre leurs projets de vie.

SCI ViaGénérations : une performance de +4,67 % pour son UC qui est passé à un profil de risque SRI 2

Turgot Asset Management (Turgot AM) — société de gestion — annonce ce mardi 26 octobre que son fonds de maintien à domicile, la SCI ViaGénérations, a franchi le cap des 561 M€ sous gestion au 15 octobre 2021. Sur la même période, l'unité de compte (UC) affiche une croissance de la performance de +4,67 %. Ces résultats « en font le fonds viager le plus important du marché », indique le communiqué. Enfin son profil de risque évolue d'un SRI 3 à un SRI 2 pour fêter son quatrième anniversaire.

Maintien à domicile des seniors

La SCI ViaGénérations est un fonds viager qui est distribué exclusivement sous la forme d'UC dans des contrats d'assurance-vie, de capitalisation et Plan d'Épargne Retraite assurés par les groupes Generali, SwissLife, Ageas et Apicil. Ils sont distribués par les principales plateformes du marché : Nortia, Primonial, Eres, Alpheys, SwissLife, Intencial Patrimoine, EDRAC, Ageas Patrimoine et l'UNEP.

Engagée autour du maintien à domicile des seniors et du « mieux vieillir » chez soi, la SCI ViaGénérations transforme le viager en un « outil de gestion patrimonial performant et utile » face aux problématiques du financement des retraites, de la dépendance et du grand âge. La SCI ViaGénérations propose un viager « sans rente » 100 % bouquet. Objectif, offrir aux seniors la possibilité de se maintenir à domicile ad vitam — tout en assurant leur retraite, les frais liés à leur logement ou à un héritage à leurs enfants.

+5,82 % sur un an glissant

La performance de cette UC la positionne aujourd'hui « sur la première marche du podium de sa catégorie » : +6,81 % en 2020, +6,73 % en 2019, +6,42 % en 2018, et déjà +5,82 % sur un an glissant au 15 octobre 2021. Cela représente une performance cumulée de +26,99 % depuis sa création en 2017. A la fin du T2 2021, la SCI ViaGénérations atteignait les 375 M€ d'encours sous gestion.

Au 15 octobre 2021, c'est un encours de 531 M€ que le fonds affiche et qui en fait le fonds viager le plus important du marché. La régularité des performances que la SCI ViaGénérations affiche depuis quatre ans maintenant laisse présager de très belles perspectives d'ici à la fin de l'année. « ViaGénérations est depuis deux ans l'UC la plus plébiscitée du marché chez nos assureurs partenaires », souligne Thibault Corvaisier, Directeur de la gestion immobilière de la SCI ViaGénérations.

« Nous sommes particulièrement fiers de cette réalité qui récompense la qualité et le sérieux de toute l'équipe de Turgot AM dont la réussite est à portée au crédit de son indépendance totale vis à vis de ses partenaires distributeurs, son agilité entrepreneuriale et sa culture digitale nous permettant d'accompagner sereinement notre croissance, nous inscrire dans une dynamique vertueuse avec nos partenaires CGP et démultiplier notre capacité d'acquisitions », conclut Thibault Corvaisier.

Infrastructures d’énergie durable : MAIF VIE et EIG lancent MAIF Rendement Vert

MAIF VIE — filiale d’assurance vie du Groupe MAIF — annonce ce mercredi 8 septembre lancer MAIF Rendement Vert, une unité de compte (UC) qui vise à permettre aux particuliers d’investir en infrastructures d’énergie renouvelable. L'opération est en partenariat avec Eiffel Investment Group (EIG) — gérant d’actifs spécialisé dans le financement des entreprises.

Unité de compte pionnière

MAIF VIE, filiale du groupe MAIF, ayant adopté récemment la qualité de société à mission s’engage aux côtés de Eiffel Investment Group, un gérant d’actifs pionnier dans le financement de la transition énergétique pour lancer l’unité de compte MAIF Rendement Vert permettant aux particuliers d’investir dans des projets d’énergie renouvelable.

Ce support sera accessible à compter du 1er octobre, sans montant minimum de versement, dans les contrats de MAIF VIE, Assurance vie Responsable et Solidaire et PER Responsable et Solidaire. L’unité de compte est valorisée chaque semaine et offre une liquidité hebdomadaire à ses porteurs. Ce support d’investissement vise un rendement cible de 4 % net par an, en contrepartie d’un risque de perte en capital.

MAIF Rendement Vert permettra aux épargnants du groupe MAIF d’investir dans une classe d’actifs jusqu’ici principalement réservée aux investisseurs institutionnels. Cette UC a aussi pour objectif de favoriser la diversification patrimoniale sur des actifs réels.

Développer les PME-ETI

« Avec MAIF Rendement Vert, nous permettons à nos adhérents d’utiliser leur épargne pour lutter contre le dérèglement climatique, en finançant concrètement le développement et la construction de centrales solaires et d’autres actifs de production d’énergie renouvelable », explique Hélène N’Diaye, DG MAIF VIE et DG adjointe du Groupe MAIF.

MAIF Rendement Vert répond aux besoins très concrets des développeurs d’énergie renouvelable (solaire, éolien, batteries, biomasse, biogaz, hydroélectricité, etc.) de type PME et ETI. Objectif, financer le développement et la construction de leurs projets, sans attendre les prêts long terme apportés par les banques. Ils sont constitués d’obligations convertibles et d’obligations, de maturité généralement courte.

Stratégie ISR et Climat

« Ces cinq dernières années, les fonds gérés par EIG ont investi plus d’un milliard d’euros dans 1 600 projets de production d’énergie renouvelable, ce qui représente plus de 1 GW de capacité de production en énergie renouvelable (...) Avec MAIF Rendement Vert, nous disposerons d’un nouvel outil pour financer la décarbonation de l’économie », déclare Pierre-Antoine Machelon, Managing Director EIG et Responsable des investissements dans la transition énergétique.

EIG finance depuis plus de dix ans des projets de transition énergétique, en France et en Europe. MAIF a été l’un des premiers acteurs institutionnels à accompagner, aux côtés d’investisseurs publics comme la Banque européenne d’investissement et l’Ademe, EIG dans ses investissements dans le domaine.

« Nous sommes ravis d’avoir pu élaborer cette UC avec notre partenaire et de permettre aux épargnants de bénéficier de cette expertise jusqu’alors réservée aux institutionnels. Cette nouvelle offre s’inscrit pleinement dans la stratégie ISR et climat des investissements déployée par le Groupe MAIF », Carole Zacchéo, Directrice des investissements et des placements du Groupe MAIF.

Goodvest et Generali vie annoncent le lancement de Goodvie, 1er contrat d’assurance-vie 100% compatible avec l’accord de Paris

Une épargne engagée, transparente, sur-mesure et accessible

Si la « conscience verte » se développe, il est parfois bien difficile de la concrétiser faute d’informations et de solutions surtout dans le domaine de l’épargne. Ainsi, selon un sondage réalisé par l’IFOP1 une majorité de Français (60%) souhaitent une épargne transparente et responsable, mais

peu d’entre eux y ont accès à cause de l’opacité des offres existantes.

Par ailleurs, si seulement 5%2 des Français ont recours à l’investissement responsable, il a pourtant jusqu’à présent offert un rendement plus intéressant qui permet de participer à la construction

d’une économie plus durable.

C’est dans cette optique que Goodvest souhaite démocratiser un investissement responsable et transparent avec le contrat d’assurance vie GOODVIE.

En effet, la souscription se fait en seulement quelques minutes, depuis le Web dès 500€ d’investissement.

Environnement et transition écologique, Énergies vertes, Accès à l'eau, Emploi et solidarité, Santé et recherche, Pays émergents responsables… En fonction de son profil, l’épargnant a le choix entre différentes thématiques composées de fonds labellisés afin d’effectuer des investissements qui lui

correspondent totalement.

Pour apporter plus de transparence, Goodvest communique sur l’intégralité des frais, directs ou indirects.

Principales caractéristiques du contrat d’assurance vie GOODVIE :

● 100% aligné avec l’Accord de Paris : Gestion conseillée en assurance-vie alignée sur une trajectoire estimée à 2°C maximum de réchauffement climatique.

● Engagé : Exclusion stricte des secteurs néfastes tels que le tabac, l’armement, l’extraction d’énergies fossiles ou encore les entreprises violant le pacte des Nations Unies.

● Labellisé : Des fonds labellisés ISR, Greenfin ou Finansol qui financent des entreprises et des projets durables.

● Transparent et impartial : Aucuns frais cachés, fonds uniquement en “clean shares” - parts nettes de rétrocession et ETF uniquement en réplication physique. Accès à l’empreinte carbone des fonds et leurs compositions.

● Sur-mesure : Un portefeuille personnalisé qui correspond aux besoins et aux objectifs des épargnants.

● Simple et accessible : Une souscription en ligne en 5 minutes depuis le web et un investissement à partir de 500€.

Goodvest et Generali Vie, un engagement commun au service d’une épargne alignée sur l’Accord

de Paris.

Depuis sa création, Goodvest œuvre pour proposer aux Français une offre d’épargne accessible et en adéquation avec les enjeux sociétaux et environnementaux de notre monde actuel. Generali Vie

partage les mêmes valeurs en accompagnant ses clients vers une économie responsable, durable et inclusive. Ainsi, ces deux acteurs engagés de la finance, ne pouvaient que s’allier pour proposer aux épargnants une solution en adéquation avec leurs valeurs.

Goodvest et Generali Vie proposent ainsi des orientations de gestion sélectionnant des fonds s'inscrivant dans une démarche de lutte contre le réchauffement climatique. La solution développée par Goodvest combine, en effet, le profil de risque de l’investisseur, la thématique de

son choix et les données recueillies par Carbon4 Finance (fournisseur de données indépendant sur le climat cofondé par Jean Marc Jancovici) pour créer automatiquement et en toute transparence un portefeuille d’investissement 100% en ligne avec l’Accord de Paris. Aucun calcul à faire par l’utilisateur, aucune recherche… L’application se charge de tout.

De plus, Goodvest ne propose que des investissements adaptés au profil de l’investisseur, proposés par des sociétés de gestion reconnues et pionnières en matière d’investissement responsable.

Pour Joseph Choueifaty, CEO et cofondateur de Goodvest : « Nous sommes fiers d’annoncer le lancement de GOODVIE en partenariat avec Generali Vie. La confiance que nous accorde le leader de l’épargne en ligne démontre la pertinence de notre projet sociétal : Proposer une épargne simple,

compréhensible et responsable pour nos clients. Cette association constitue également un gage de sécurité pour tous nos utilisateurs. »

Pour Corentin Favennec, Directeur des partenariats grands comptes, en charge du modèle épargne chez Generali France : « Une épargne significative s’est constituée pendant la crise sanitaire et une

majorité de Français souhaite désormais investir davantage sur des supports compatibles avec les objectifs de lutte contre le réchauffement climatique : c’est ce que nous proposons à travers ce empr"ipartenariat avec Goodvest et ce nouveau contrat d’assurance-vie engagé, transparent et accessible au plus grand nombre. »

Pour François Garreau, Chargé de la mission RSE auprès du Comex de Generali France : « Goodvest fait partie de ces initiatives qui entrainent la transformation de la finance et accompagnent les clients vers une économie responsable, durable et inclusive. Nous sommes fiers de pouvoir les soutenir car notre objectif est de déployer un nouveau modèle épargne avec tous nos partenaires qui accompagne la relance économique au travers du financement de l’économie réelle et durable. »

GOODVIE est un contrat d’assurance-vie individuel libellé en Unités de Compte, assuré par Generali Vie, entreprise régie par le Code des assurances.

L'investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation à la hausse comme à la baisse dépendant notamment de l'évolution des marchés financiers.

SCI ViaGénérations : Turgot AM annonce l’arrivée de Generali comme nouvel actionnaire de référence

Turgot Asset Management (Turgot AM) — société de gestion d'actifs — annonce ce mardi 27 juillet que l'assureur Generali rejoint le rang des associés de la SCI ViaGénérations, premier fonds d'immobilier résidentiel viager éligible à l'assurance-vie, aux côtés des actionnaires institutionnels historiques : Ageas France, Groupe Apicil, UNMI, Swiss Life, Choralis (Mutuelle Le Libre Choix), Mutuelle MOAT, La Française REM, etc.

Generali va distribuer le fonds de maintien à domicile sous forme d'unités de compte (UC) dans ses contrats. Generali investit ainsi au capital de la SCI gérée par Turgot AM pour donner accès à ses assurés aux performances de ce support réservé aux investisseurs professionnels sous forme d'UC dans ses contrats d'assurance vie, de capitalisation et d'Épargne Retraite.

30 % de l'épargne acquise

Les épargnants français peuvent désormais souscrire à cette UC depuis le 22 juillet, à travers l'ensemble des réseaux de distribution de Generali :

- les CGP et les courtiers partenaires de cet acteur majeur de l'assurance vie ;

- les plateformes conceptrices de solutions d'épargne ;

- les réseaux de conseillers financiers ;

- les courtiers en ligne ;

- les principales banques privées et Family Offices français.

La part des arbitrages et des versements affectés à cette UC chez Generali n'est pas limitée en montant sans toutefois pouvoir excéder 30 % de l'épargne acquise sur le contrat. L'arrivée de cet acteur de référence permettra à la SCI ViaGénérations de renforcer le montant de sa collecte mensuelle pour la porter à 65 M€ par mois.

La SCPI Pierre Expansion Santé cède un actif parisien

Au terme d’une consultation restreinte, PIERRE EXPANSION SANTÉ a cédé un hôtel particulier d’environ 1 000 m² et ses dépendances, anciennement à usage de maison de retraite, au groupe DELTA IM, dans le cadre d’un projet de réaménagement en établissement d'enseignement.

Cette cession permet à la SCPI de dégager une plus-value conséquente sur un actif détenu depuis 1996, et à l’acquéreur d’associer un bâtiment historique à un programme neuf en cours de construction sur une parcelle contiguë.

Le site est intégralement pré-loué à un prestigieux établissement d’enseignement italien dans le cadre d’un bail de longue durée.

La SCPI PIERRE EXPANSION SANTÉ était conseillée par les sociétés Flabeau et BNP Paribas Real Estate, ainsi que par l’Etude Michelez Notaires.

L’acquéreur était conseillé par l’étude Monceau Notaires.

L’ANACOFI Finance d’Entreprise innove avec son Observatoire des Signaux Faibles

La section s’est renforcée par la mise en place d’une Commission Finance d’Entreprise pilotée par Jean-Louis PICOLLO qui s’appuie sur le soutien du Président Confédéral David CHARLET.

Composé d’une dizaine de professionnels reconnus, qui rencontrent au total près de 500 chefs d’entreprise par an, elle se réuni tous les 4 mois et elle apporte aux adhérents une réflexion et une visibilité sur leurs métiers, sur les bonnes pratiques, sur les formations, et initie des contacts qui viennent ainsi enrichir notre écosystème.

Pour 2024, la section Finance d’Entreprise innove avec son OBSERVATOIRE des SIGNAUX FAIBLES.

Loin des prévisions aléatoires et des statistiques utopiques, cet OBSERVATOIRE basé sur nos remontées du terrain, a pour objectif de donner une information rapide et synthétique à nos adhérents et aux clients de nos adhérents sur des indices naissants pouvant influencer les prises de décisions des prochains mois.

Les membres de la Commission Finance d’Entreprise :

- Fabienne GRETEAU- COFINGEST

- Sébastien ROUZAIRE – KERIUS FINANCE

- Ludovic SARDA – PYTHAS CAPITAL

- Guy COHEN – INGÉNIERIE SOCIALE

- Florent GUIGUE – EMERGEANCES

- Nathalie DESSEAUX et Franck MAGNE – EAVEST

- Julien DRAY – UNCONFLICTED MANAGEMENT

- Edouard SEGUIN – PIMENT & Co

- Jean-Louis PICOLLO – RESOLVYS

Invités : David GANDAR et Nébojsa SRECKOVIC.

SCI : Primaliance lance l’UC PM Immo Trend, gérée par La Française REM

Primaliance — spécialiste de l'investissements collectifs en immobilier en ligne : SCPI, OPCI, SCI, Club deals, crowdfunding immobilier, etc. — annonce ce jeudi 15 juillet le lancement de l’unité de compte (UC) « SCI PM Immo Trend », gérée par La Française Real Estate Managers (La Française REM).

Création de valeur

Les SCI en assurance vie sont des produits d'investissement très appréciés. Elles permettent non seulement d’obtenir un niveau de rendement attractif — de 2,5 % à plus de 6 % pour la plupart des SCI diversifiées et thématiques en 2020 — associé à une liquidité permanente (sauf crise systémique) dans un contexte de taux bas, un niveau de diversification conséquent notamment pour les véhicules généralistes, non thématiques, et un risque généralement faible (de 2 à 3/7 sur l'échelle de l'AMF).

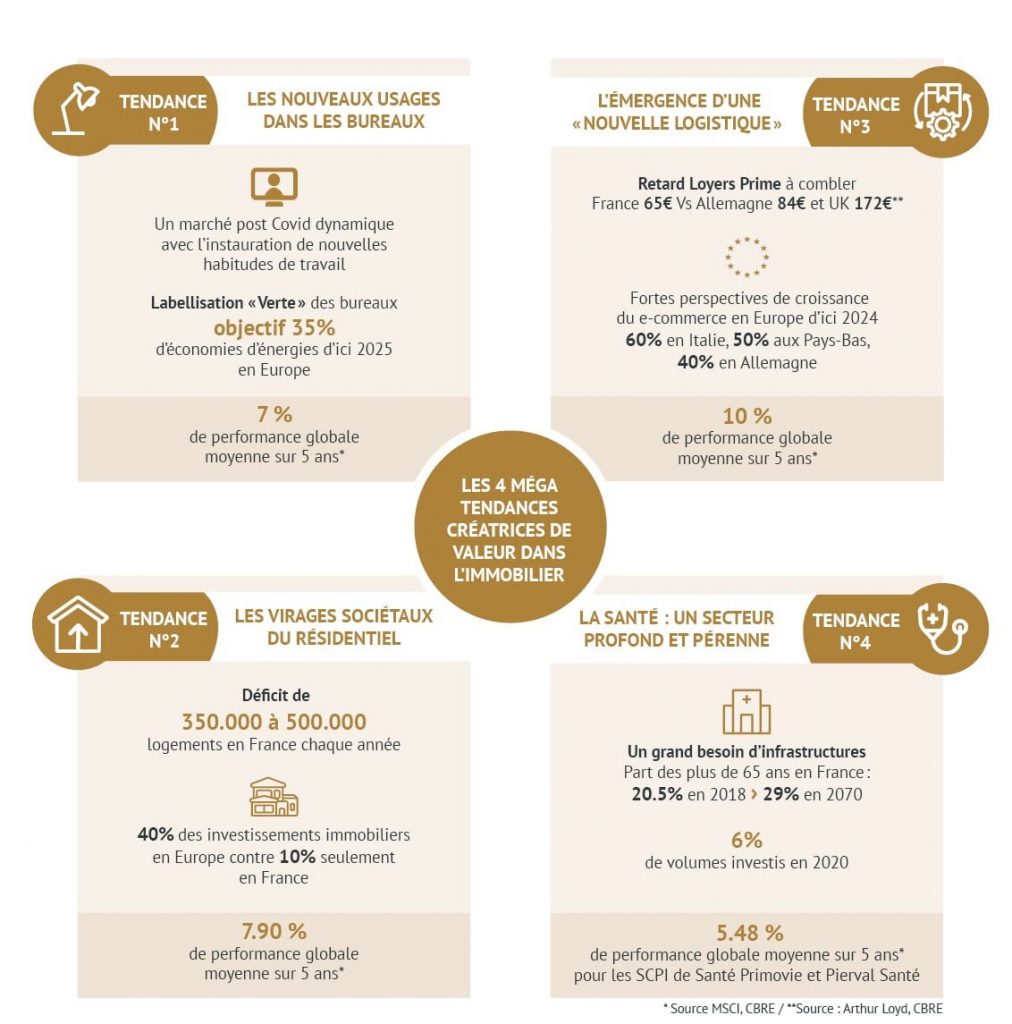

« Il y aujourd’hui 4 méga tendances créatrices de valeur dans l’immobilier : les nouveaux usages dans les bureaux ; l’immobilier résidentiel ; la phygitalisation du commerce traditionnel ; l’immobilier de santé. Ces classes d’actifs offrent une diversification et des stratégies d’investissement assises sur des perspectives de rendement et de croissance à long terme, soit une alternative au fonds euros qui aujourd’hui ne parvient même plus à couvrir l’inflation », explique Vincent Cudkowicz, co-fondateur et DG de bienprévoir.fr et Primaliance.

Architecture ouverte

Gérée par La Française REM, l’UC « SCI PM Immo Trend » a pour vocation d’investir en architecture ouverte sur l’ensemble de la palette de supports d’investissement collectif en immobilier (SCPI de rendement, OPCI). Elle constitue un outil de diversification et de décorrélation par rapport à des supports financiers classiques — actions et obligations notamment.

Le savoir-faire de Primaliance en termes d’investissement collectif en immobilier fait de cette UC un outil de protection contre l’inflation. La SCI PM Immo Trend est disponible en assurance-vie et PER auprès des compagnies d'assurance. Les frais d’entrée sont à hauteur de 2 % de la valeur liquidative (acquis à la Société de Gestion) et des frais sur versement peuvent s’appliquer.