De nos jours, vous ne voudrez peut-être plus être analyste pour le secteur bancaire. Aujourd’hui, il s’agit pour la plupart d’institutions de grande taille, positionnées à l’échelle mondiale, complexes et dotées de modèles et de secteurs d’activité diversifiés. En outre, nous observons une multiplication de nouvelles réglementations et de jeunes fintechs qui font pression sur des marges déjà serrées. Ce n’est déjà pas très drôle. Mais cela l’est encore moins si, en plus devoir analyser ce secteur, vous devez en plus investir dedans ! A la mi-août, le secteur a été évalué — par l’Euro Stoxx Banks — sur les marchés boursiers européens à son plus bas niveau depuis 1989.

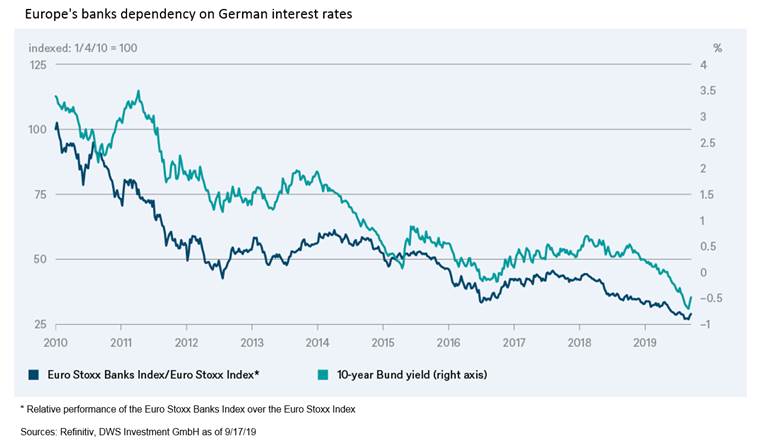

Mais que faire si vous voulez toujours investir dans ce secteur, peut-être pour des raisons anticycliques ? Après tout, outre le fait que le prix à long terme soit bas, un rapport cours/valeur de seulement 0,6 peut sembler tentant, si nous prenons les chiffres comptables publiés pour leur valeur nominale. A première vue, une façon d’échapper à la complexité du secteur semble être une corrélation frappante. Comme le montre le graphique ci-dessous, la performance du secteur bancaire par rapport à l’ensemble du marché est presque parallèle à celle des obligations d’État allemandes à 10 ans (Bunds). Le coefficient de corrélation — basé sur la performance hebdomadaire des dix dernières années — est d’un étonnant 0,91.

Taux d’intérêt et marge d’intérêt

Cette synchronicité s’explique probablement par une combinaison de deux facteurs. D’une part, les taux d’intérêt à long terme sont calculés comme un indice sur la façon dont les investisseurs vont évaluer les perspectives de croissance. En tant que secteur hautement cyclique, les banques sont donc prédestinées à profiter d’un climat économique plus favorable. D’autre part, il y a la marge d’intérêt, dont les banques européennes dépendent beaucoup plus que leurs homologues américaines et où les corporate loans ont peu de rôle à jouer.

Étant donné que la partie courte de la courbe des rendements — en particulier le taux de refinancement de la Banque centrale européenne (BCE) — est proche de zéro ou à zéro depuis un certain temps, la marge dépend alors largement du niveau des taux d’intérêt à la partie longue de la courbe. Investir devient donc facile ? Malheureusement, il ne s’agit encore une fois que d’une perspective en aval. En amont, il est important d’avoir une opinion claire sur l’évolution possible des taux d’intérêt à 10 ans. Quiconque croit que les taux d’intérêt demeureront bas pendant un certain temps devra probablement aller chercher du rendement ailleurs.