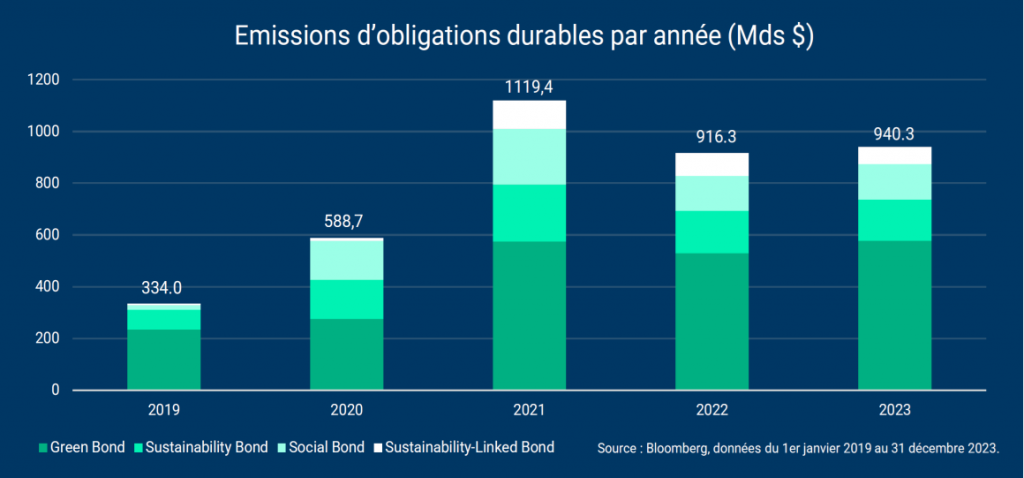

En 2023, les volumes d’émissions des instruments de financement durable ont enregistré une légère progression, avec près de 940 milliards de dollars d’obligations vertes, sociales et durables émises dans le monde, contre 916,3 milliards de dollars en 2022.

Des obligations vertes

Les obligations vertes (« Green Bonds ») ont dominé le marché avec 577,7 milliards de dollars d’émissions, représentant 61 % du total des émissions d’obligations durables en 2023. Elles sont suivies par les Sustainability Bonds et les Social Bonds, avec respectivement 159,7 milliards de dollars et 136,1 milliards de dollars d’émissions.

Cependant, les émissions de Sustainability-Linked Bonds ont enregistré une baisse notable au cours de l’année 2023, avec 66,8 milliards de dollars d’émissions, contre 87,9 milliards de dollars en 2022.

Dette durable en 2023

En 2023, les émissions de dette durable ont enregistré une hausse modérée. En dépit du rebond marqué des marchés obligataires, l’année 2023 a été teintée d’incertitudes dues à des taux d’intérêt et une inflation élevés ainsi que les craintes persistantes d’une éventuelle récession, entravant la croissance des émissions d’obligations durables.

Malgré ce contexte économique incertain, les obligations vertes, composées d’émetteurs de bonne qualité, ont maintenu un niveau d’émission élevé, témoignant de l’attrait croissant des investisseurs pour ces instruments de financement durable.

Transition énergétique

De plus, les nombreuses initiatives gouvernementales en faveur du financement de la transition énergétique, telles que le « Programme Next Generation EU » en Europe et « l’Inflation Reduction Act » aux États-Unis, ont soutenu cette dynamique positive.

Enfin, l’adoption du European Green Bond Standard (EU-GBS) en octobre 2023 par le Parlement européen devrait également stimuler le marché dans les années à venir en renforçant l’efficacité, l’homogénéité, la transparence et la crédibilité du marché européen des obligations vertes.

Achevé de rédiger le 19 janvier 2024