La pandémie de Covid-19 — telle une succession de gigantesques expériences naturelles — a fourni une multitude de données, qui permettent de tester les mécanismes de causalité dans diverses disciplines. Pendant des années, les épidémiologistes réfléchiront aux conséquences des différentes politiques de santé, tandis que les neurologues étudieront le phénomène généralement rare de concentration de maladies auto-immunes autour des points névralgiques de la pandémie de Covid.

De même, les économistes jettent un regard neuf sur la manière d’envisager les effets des récessions en général, à la lumière des expériences de reprise après une pandémie internationale. Une attention particulière est accordée au comportement des ménages en matière d’épargne.

Dans une note récente (en anglais), des économistes de la Réserve fédérale américaine (Fed) affirment qu’aux États-Unis, l’excès d’épargne, résultant de taux d’épargne supérieurs à la tendance, a largement fondu au printemps 2023. Ils prévoient également que le stock restant d’épargne excédentaire dans d’autres économies développées aura disparu d’ici à la fin de l’année 2023. Cela pourrait potentiellement supprimer une source importante de soutien à la demande globale mondiale.

Etats-Unis, quel recul de l’excès d’épargne ?

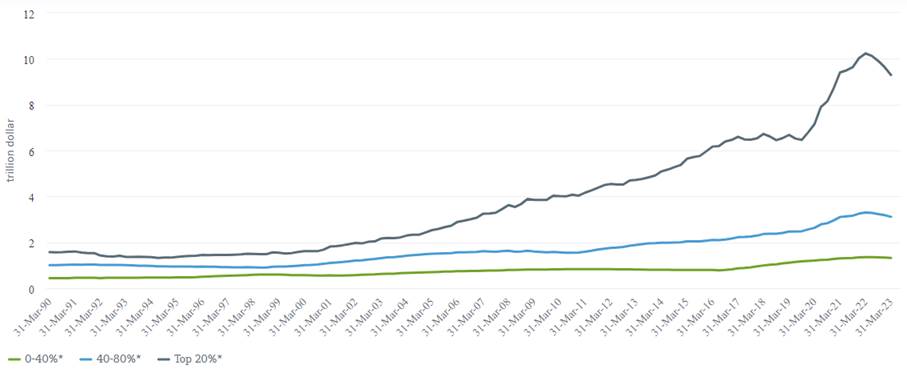

Nous n’en sommes pas si sûrs, mais nous trouvons l’analyse intrigante. Comme le montre le graphique ci-dessous, la baisse de l’excès d’épargne aux États-Unis semble très inégale, si nous examinons les dépôts bancaires des ménages (en anglais) à différents niveaux de revenus. L’essentiel de la diminution de l’épargne a eu lieu parmi les hauts revenus américains, au sein des 20 % de ménages les plus aisés regroupés par tranches de revenus.

Ces ménages ont généralement une propension marginale à consommer plus faible. Au contraire, les riches ont tendance à régulariser leur consommation tout au long de la vie de chaque membre du ménage, ne réagissant que lentement aux changements soudains de richesse ou de revenu. L’inverse tend à être vrai pour les groupes moins riches et à faible revenu.

Parmi les tranches de revenus inférieures, les dépôts bancaires détenus par les ménages de la classe moyenne et les ménages à faibles revenus conservent une certaine puissance de feu. Les travailleurs pauvres ont également connu dernièrement des augmentations de salaire supérieures à la moyenne, ce qui reflète l’étroitesse des marchés de l’emploi aux États-Unis. Nous pensons que la réserve d’épargne restante de ces groupes devrait atténuer le choc, si et quand l’économie commencera enfin à se contracter.

en fonction des différentes catégories de revenus.

*Niveau des dépôts des ménages américains par tranche de revenus et par centile.

Sources : Federal Reserve Board (FRB), DWS Investment GmbH au 12 juillet 2023

Derrière les données, identifier les tendances

Derrière toutes ces tendances se cachent également les nombreuses turbulences liées à la pandémie, des confinements aux ruptures de la chaîne d’approvisionnement, dont nous nous souvenons encore tous très bien, mais qui ne seront pas immédiatement évidentes pour les futurs statisticiens à la simple lecture des données.

Cela soulève un problème plus large : comment interpréter les données les plus récentes en termes d’extrapolation des lignes de tendance. Sans entrer dans les détails techniques, les estimations de l’excédent d’épargne des économistes de la Fed supposent implicitement que les ménages seront beaucoup plus économes que les tendances prépandémiques ne l’auraient laissé supposer. Cela est conforme aux bonnes pratiques économétriques de ces dernières années, mais n’est pas nécessairement vrai dans le cas présent.

La note de la Fed offre également une comparaison utile avec 63 épisodes de récession dans un total de 15 économies développées et émergentes depuis 1970, y compris les deux récessions liées au Covid, des exemples antérieurs de resserrement de la ceinture des ménages. Cette comparaison montre que l’excès d’épargne des ménages était en fait assez rare, ne se produisant que dans environ 30 % des cas lors des récessions précédentes des économies développées.

Perspectives, évaluer l’impact à long terme

De manière plus générale, certaines théories suggèrent qu’en cas de contraction de l’économie, les ménages, confrontés à l’incertitude financière, peuvent généralement souhaiter réduire leur consommation et renforcer leur épargne, qui se débloque ensuite lorsque l’économie se redresse et que les ménages reprennent confiance.

Toutefois, la capacité des ménages à agir de la sorte dépend essentiellement des politiques fiscales et monétaires qui ouvrent la voie à la reprise et qui, historiquement, ont rarement été aussi favorables que pendant la pandémie.

Aussi fascinantes que soient les premières études, il faudra probablement beaucoup plus de temps pour évaluer pleinement les répercussions à long terme. Dans l’intervalle, les économistes de la Fed — comme le reste d’entre nous — resteront, vous l’aurez deviné, tributaires des données, notamment en ce qui concerne le comportement des ménages en matière d’épargne.