NextStage : Actif Net Réévalué du 3e trimestre 2018, investissements & cession

Grégoire Sentilhes, Président de NextStage AM, Gérant de NextStage, déclare : « Cette nouvelle progression de l’ANR récompense notre modèle d’investissement, sur des marchés en forte croissance. En ce sens, les deux derniers investissements réalisés offrent un fort potentiel de création de valeur, par leur croissance rentable et leur capacité de résilience. Nous réinvestissons également dans les participations les plus dynamiques en soutien de leur transformation et poursuivons nos efforts visant à constituer un portefeuille de 40 à 50 PME performantes à long terme. »

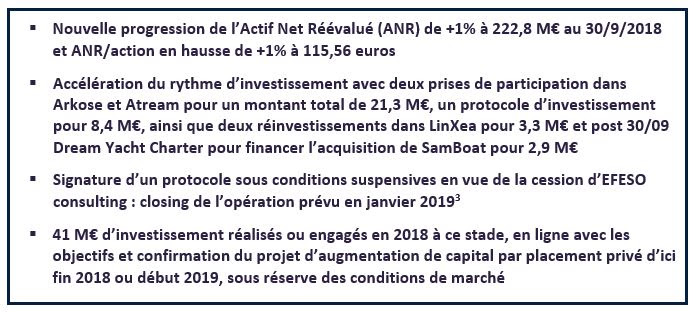

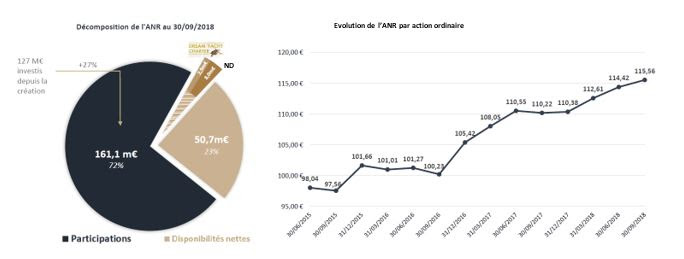

ANR au 30 septembre 2018 : nouvelle progression de +1% à 222,8 M€

Au 30 septembre 2018, l’Actif Net Réévalué de NextStage progresse de +1% à 222,8 M€ (vs. 220,6 M€ au 30 juin 2018), soutenue par la revalorisation de l’une des participations au regard de sa forte croissance. Bien que les valorisations des participations non cotées soient semestrielles, en cas de survenance d’un évènement jugé significatif, la juste valeur d’une participation peut être actualisée lors d’un calcul d’ANR trimestriel. De plus, quatre des quinze participations du portefeuille acquises en 2017 sont toujours valorisées à leur prix d’acquisition et bénéficient d’une dynamique solide de développement.

L’Actif Net Réévalué par action ordinaire au 30 septembre 2018 ressort à 115,56 euros, en hausse de +1% (vs. 114,42 euros au 30 juin 2018), après neutralisation des actions de préférence.

L’ANR de 222,8 M€ de NextStage au 30 septembre 2018 se répartit entre 161,1 M€ de valorisation des 15 participations et 61,6 M€ de trésorerie nette de Besoin en Fonds de Roulement (BFR). Après prise en compte du protocole d’investissement dans une nouvelle participation de 8,4 M€, en passe d’être finalisé, ainsi que du réinvestissement de 2,9 M€ du 6 novembre 2018 dans Dream Yacht Charter, la trésorerie nette de BFR s’élève à 50,7 M€ au 21 novembre 2018. NextStage porte ainsi à 41 M€ le montant engagé à cette date sur l’objectif de 50 M€ sur l’année 2018.

Capitalisation d’Apple : jusqu’aux étoiles ?

Lancement de Mandarine Global Microcap

La SCPI Pierre Expansion Santé cède un actif parisien

Au terme d’une consultation restreinte, PIERRE EXPANSION SANTÉ a cédé un hôtel particulier d’environ 1 000 m² et ses dépendances, anciennement à usage de maison de retraite, au groupe DELTA IM, dans le cadre d’un projet de réaménagement en établissement d'enseignement.

Cette cession permet à la SCPI de dégager une plus-value conséquente sur un actif détenu depuis 1996, et à l’acquéreur d’associer un bâtiment historique à un programme neuf en cours de construction sur une parcelle contiguë.

Le site est intégralement pré-loué à un prestigieux établissement d’enseignement italien dans le cadre d’un bail de longue durée.

La SCPI PIERRE EXPANSION SANTÉ était conseillée par les sociétés Flabeau et BNP Paribas Real Estate, ainsi que par l’Etude Michelez Notaires.

L’acquéreur était conseillé par l’étude Monceau Notaires.

L’ANACOFI Finance d’Entreprise innove avec son Observatoire des Signaux Faibles

La section s’est renforcée par la mise en place d’une Commission Finance d’Entreprise pilotée par Jean-Louis PICOLLO qui s’appuie sur le soutien du Président Confédéral David CHARLET.

Composé d’une dizaine de professionnels reconnus, qui rencontrent au total près de 500 chefs d’entreprise par an, elle se réuni tous les 4 mois et elle apporte aux adhérents une réflexion et une visibilité sur leurs métiers, sur les bonnes pratiques, sur les formations, et initie des contacts qui viennent ainsi enrichir notre écosystème.

Pour 2024, la section Finance d’Entreprise innove avec son OBSERVATOIRE des SIGNAUX FAIBLES.

Loin des prévisions aléatoires et des statistiques utopiques, cet OBSERVATOIRE basé sur nos remontées du terrain, a pour objectif de donner une information rapide et synthétique à nos adhérents et aux clients de nos adhérents sur des indices naissants pouvant influencer les prises de décisions des prochains mois.

Les membres de la Commission Finance d’Entreprise :

- Fabienne GRETEAU- COFINGEST

- Sébastien ROUZAIRE – KERIUS FINANCE

- Ludovic SARDA – PYTHAS CAPITAL

- Guy COHEN – INGÉNIERIE SOCIALE

- Florent GUIGUE – EMERGEANCES

- Nathalie DESSEAUX et Franck MAGNE – EAVEST

- Julien DRAY – UNCONFLICTED MANAGEMENT

- Edouard SEGUIN – PIMENT & Co

- Jean-Louis PICOLLO – RESOLVYS

Invités : David GANDAR et Nébojsa SRECKOVIC.

Sébastien RIBEIRO – Keren Finance : Investir dans l’innovation à fort potentiel

Croissance : perspectives positives pour l’Asie

Technologie : une surperformance soutenable des GAFA ?

Voiture électrique : RobecoSAM remporte un mandat auprès de Daiwa SBI

Qonto et Regate unissent leurs forces pour offrir la meilleure solution de gestion financière aux TPE-PME et aux cabinets d’expertise-comptable

Cette acquisition permet à Qonto de renforcer ses outils financiers destinés aux PME, d'introduire une offre spécifiquement conçue pour les cabinets d'expertise-comptable et illustre son ambition de devenir la solution de gestion financière de référence pour un million de PME et d'indépendants d'ici fin de 2025.

Une solution de gestion financière renforcée pour les PME européennes

Créée en 2020 et établie à Paris, Regate a développé une plateforme d'automatisation comptable et financière déjà utilisée par 10 000 TPE-PME et 500 cabinets d’expertise-comptable. En unissant leurs forces, Qonto et Regate vont créer l'offre la plus complète du marché à destination des TPE-PME et des cabinets d'expertise-comptable. Plus de 450 000 entreprises recourent déjà à Qonto pour simplifier la gestion de leurs finances, grâce à un compte professionnel en ligne complété par à des outils de gestion financière avancés. L'ajout de Regate à l'écosystème de Qonto apportera des fonctionnalités d’automatisation supplémentaires pour la gestion des comptes fournisseurs et clients, ainsi que pour la pré-comptabilité, garantissant un échange de données efficace et intégré entre les TPE-PME et leurs cabinets d’expertise-comptable.

Une offre dédiée à destination des cabinets d’expertise-comptable

L'intégration du produit et de l'équipe de Regate, permettra à Qonto de proposer une offre spécifique pour les cabinets d'expertise-comptable. Ces derniers bénéficieront d'une interface partagée avec leurs clients, depuis laquelle ils pourront en quelques instants générer leurs écritures comptables. Le tout de manière automatisée, en tirant le meilleur parti de leur outil de production historique tel que

Sage, Cegid ou ACD, leaders du marché européen.

Aujourd'hui, en France, 6 000 cabinets d'expertise-comptable utilisent déjà Qonto économisant jusqu’à deux heures par mois par client géré. Qonto aspire à faciliter encore davantage les échanges entre les PME et les cabinets d'expertise-comptable, notamment lors de l'étape cruciale de la création d'entreprise.

Dans cette optique, Qonto lancera d’ici fin mars 2024 une nouvelle fonctionnalité permettant aux cabinets d'expertise-comptable d’initier le processus de dépôt de capital au nom de leurs clients, rendant la création d’entreprise possible en moins d’une semaine.

La création d’un nouveau département dédié aux cabinets d’expertise-comptable au sein de Qonto L’équipe de Regate, forte de plus de 100 collaborateurs, rejoindra les 1 400 Qontoers pour former un nouveau département dédié aux services financiers à destination des cabinets d’expertise-comptable.

Alexis Renard et Laura Pallier, co-fondateurs de Regate, prendront la tête de ce nouveau département, respectivement en tant que Directeur Général et Directrice Produit.

Qonto a déjà démontré sa capacité à intégrer avec succès de nouvelles acquisitions, comme en témoigne le rachat de Penta, champion allemand de la fintech, en juillet 2022, dont l'intégration a été finalisée fin 2023.

Avec l'acquisition de Regate, Qonto confirme sa position de leader dans la consolidation de la fintech

européenne.

« Ce rapprochement avec Regate nous permet de proposer aux PME et aux cabinets d’expertisecomptable la solution de gestion financière la plus aboutie du marché. Cela va non seulement accélérer notre croissance, mais aussi renforcer significativement notre position de leader sur un marché hautement concurrentiel. Grâce à notre nouvelle offre spécifique, incluant les partenariats existants entre Regate et des acteurs leaders du secteur tels que Sage ou Cegid, nous sommes désormais équipés pour répondre aux besoins des cabinets d’expertise-comptable et devenir un partenaire privilégié pour eux et leurs clients », explique Alexandre Prot, CEO et cofondateur de Qonto. « Nous avons hâte d’accueillir les équipes de Regate – et au vu de leur parcours impressionnant et de leurs ambitions, je suis convaincu de leur très bonne intégration parmi nos 1 400 Qontoers. »

« Nous sommes très enthousiastes à l’idée de rejoindre Qonto et de contribuer ensemble à l'émergence d'un champion européen de la fintech. Je suis convaincue que nous avons un grand rôle à jouer, non seulement à travers le développement de l’offre produit, mais aussi en apportant notre expertise et notre expérience dans les domaines comptables et financiers - une situation gagnante tant pour nos clients que pour ceux de Qonto ! », déclare Laura Pallier, cofondatrice de Regate.

Obligations d’entreprises « high yield » : une solution intéressante