Aménagement des territoires : Foncière Magellan lance son FPCI « Immobilier de Demain »

Foncière Magellan — société de Gestion indépendante — annonce ce mardi 17 janvier le lancement de son FCPI « Immobilier de Demain », engagé dans l’aménagement des territoires. Successeur d’Immoval 2022, le nouveau FPCI s’adresse aussi aux investisseurs professionnels. Basé sur une stratégie multi-assets de création de valeur, il vise la constitution d’un portefeuille de prises de participation en capital dans des opérations immobilières en région.

Ce produit de capitalisation est accessible moyennant un ticket d’entrée de 100 000 euros, et ouvert à la souscription depuis le 12 janvier 2023. Le FPCI IDD cible à la fois des actifs tertiaires, résidentiels et de portage foncier, existants ou en VEFA, avec la triple ambition de :

- soutenir la croissance en région ;

- augmenter le bien-être des occupants, avec des espaces adaptés et agréables à vivre ;

- favoriser une croissance durable des territoires, à travers une offre immobilière qui répond à des exigences environnementales fortes.

Le FPCI vise un horizon d’investissement de 6 ans — prorogeable deux fois un an. Il s’appuie sur la dynamique actuelle des métropoles régionales. Il offre une réponse à la raréfaction du foncier à l’échelle nationale pour l’immobilier neuf, et accompagne les promoteurs dans leur volonté de sécuriser leurs fonds propres.

Enjeux environnementaux et sociétaux

Le FPCI IDD intègre également l’enjeu de la nécessité de la transformation des actifs immobiliers tertiaires et résidentiels. Pour rappel, il subsiste quelques 7,2 millions de passoires énergétiques dans le parc de logements en France. Par ailleurs, entre 60 % et 70% du parc tertiaire national date d’avant 1980. Le fonds prend acte de ce double constat.

Or, le décret tertiaire exige désormais une réduction de 40 % des consommations à horizon 2030 (puis 50% en 2040 et 60% d’ici 2050). Les logements classés « G » sur le diagnostic de performance énergétique (DPE) seront interdits de mise en location dès 2025. Dans ce cadre, le FPCI IDD rénove et améliore les immeubles pour faire face aux enjeux environnementaux (isolation, matériaux, énergie verte, bilan carbone, etc.) et aux enjeux sociétaux (attractivité des métropoles régionales et besoins des usagers).

Fiscalité avantageuse

Le nouvel FPCI n’entre pas dans le champ de l’impôt sur la fortune immobilière (IFI). Il permet à l’investisseur de bénéficier d’un cadre fiscal avantageux sur les plus-values potentielles restituées à la sortie, avec une exonération de l’impôt sur les plus-values pour les personnes physiques et un taux d’IS réduit à 15 % au lieu de 25 % pour les personnes morales. Il est aussi éligible au PEA et à l’article 150-0 B ter CGI (dispositif d’apport-cession). L’entrepreneur qui désire céder sa startup ou le chef d’entreprise qui prépare sa retraite de vendre ses droits dans la société qu’il dirige, peut bénéficier d’un report de l’imposition sur la plus-value qu’il en retire.

« IDD est le digne successeur d’Immoval 2022, mais intègre en plus une composante résidentielle. Pour l’investisseur professionnel, cette solution de capitalisation permet à la fois de lisser les risques, en constituant un portefeuille de participations diversifié sur plusieurs projets, de mobiliser efficacement ses capitaux et d’apporter de la croissance à son capital, en privilégiant des investissements à potentielle création de valeur », commente Régis Négrail, Directeur des Réseaux Grands Comptes, Banques et Assurances de Foncière Magellan.

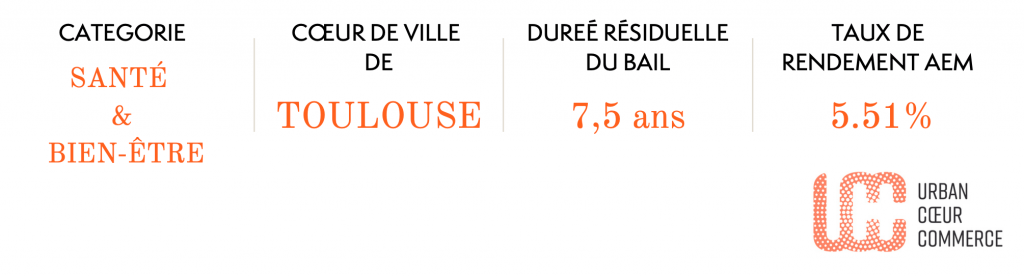

SCPI Urban Cœur Commerce : Urban Premium acquiert plusieurs actifs commerciaux à Toulouse

Urban Premium — société de gestion, spécialiste de l'investissement immobilier — annonce ce mardi 8 novembre l'acquisition d’un nouveau portefeuille d’actifs commerciaux à Toulouse (Haute-Garonne), pour le compte de sa SCPI de rendement Urban Cœur Commerce. La stratégie de cett SCPI repose sur l'acquisition de commerces de proximité, en privilégiant les métropoles régionales françaises qui bénéficient d’un réel dynamisme économique et offrent des perspectives démographiques favorables.

Source : Urban Premium

Miser sur les centre-villes dynamiques

Urban Premium a mené cette acquisition le 29 septembre dernier. Avec cette opération, la SCPI Urban Cœur Commerce renforce son positionnement sur les actifs de proximité situés dans les centres-villes dynamiques des métropoles régionales et des villes moyennes. Pour cette transaction, Urban Premium a été conseillée par l’étude notariale Letulle Deloison Drilhon-Jourdain.

L’augmentation de capital de la SCPI Urban Cœur Commerce est actuellement ouverte au public. Son capital social maximum s’élève à un montant de 101,3 M€ — prime d’émission incluse. A ce jour, l’augmentation de capital est souscrite à hauteur de 36 M€. Le prix de souscription est fixé à 300 euros par part, incluant une prime d’émission de 53 euros. Le minimum de souscription est de 10 parts.

SCPI Vendôme Régions et Fair Invest : près de 35 millions d’euros investis au premier trimestre 2022

Norma Capital — spécialiste de l'investissement immobilier — confirme ce mercredi 13 avril sa dynamique en 2022, après plus de 40 acquisitions en 2021. Au premier trimestre, 11 actifs ont déjà rejoint le patrimoine de ses deux SCPI Vendôme Régions et Fair Invest pour un montant total de près de 35 millions d’euros.

La SCPI Vendôme Régions...

La SCPI Vendôme Régions enregistre huit nouveaux actifs en portefeuille pour un montant de près de 27 millions d’euros. Labellisé ISR en novembre 2021, le fonds poursuit la diversification de son parc immobilier, avec des actifs de bureaux, locaux d’activité et commerces sur l’ensemble du territoire national, notamment à Lyon (Rhône) :

- 3 757 m² de commerces à Vénissieux (Rhône), occupés par Vinfast, constructeur automobile vietnamien ;

- 4 000 m² de commerces acquis en VEFA à Limonest (Rhône). La livraison de ces espaces est prévue pour le troisième trimestre 2023. Une certification BREEAM Very Good et une labellisation E+C- (niveau E2C1 – RT 2012 -30%) seront mises en place afin d’assurer un grand confort aux usagers tout en maîtrisant les coûts de fonctionnement ;

- 2 400 m² de locaux d’activités à Saint-Priest (Rhône), loués par Ginger (CEBTP & BURGEAP & DELEO), spécialiste de l’ingénierie de prescription au service des acteurs de la construction, de l’aménagement et du développement durable ;

- 1 455 m² de bureaux dans le deuxième arrondissement de Lyon, loués à Cognizant, société de conseil et de services.

Outre ces investissements massifs dans la région lyonnaise, la SCPI a acheté, à Martigues (Bouches-du-Rhône), 2 652 m² de commerces occupés par des enseignes de la distribution alimentaire pour animaux, du textile et de l’ameublement et 1 310 m² loués à l’enseigne de salle de fitness Basic Fit à Marseille (Bouches-du-Rhône).

...une stratégie de diversification

A Marmande (Lot-et-Garonne), la SCPI Vendôme Régions s’est portée acquéreur de 1 200 m², eux aussi, loués par Basic Fit. Et enfin, à Toulouse (Haute-Garonne), Vendôme Régions a acquis un actif de bureaux, loué à plusieurs locataires dans les secteurs du financement et des technologies de l’information, en plein cœur de l’unique quartier des affaires du centre-ville.

Ces actifs s’intègrent pleinement dans la stratégie de la SCPI, en raison de leur diversité d’activités et de leurs localisations géographiques. Grâce à cette politique d’investissement, Vendôme Régions a pu distribuer un rendement de 5,91 % pour ses porteurs de parts en 2022.

Avec une capitalisation de 415 M€ au 31 mars 2022, Vendôme Régions a de nouveau été reconnue par les professionnels du secteur, avec le prix de la meilleure SCPI de bureaux (actifs inférieurs à 500 M€) lors des Victoires de la Pierre Papier organisées par le magazine Gestion de Fortune.

SCPI Fair Invest, la santé et l’éducation

La SCPI Fair Invest a acquis trois nouveaux actifs à vocation sociale (santé, éducation, etc.) au cours du premier trimestre 2022. Ils représentent plus de 2 500 m² pour un montant de près de 8 M€ :

- 640 m² de bureaux à Bordeaux (Gironde), loués par la Maison des Solidarités du Département de la Gironde ;

- 1 340 m² de commerces à Nice (Alpes-Maritimes), loués par Basic Fit ;

- 560 m² de commerces à Rueil-Malmaison (Hauts-de-Seine), loués par un cabinet médical et une pharmacie.

Avec ses acquisitions, la SCPI Fair Invest poursuit son développement, axant ses acquisitions dans les secteurs de la santé et de l’éducation. Pour mémoire, Fair Invest a été l’une des premières SCPI labellisées ISR, dès novembre 2020. Portée par sa politique dynamique d’investissements, le fonds a distribué un rendement de 4,73 % à ses associés en 2021.

« Notre ambition pour cette année est de poursuivre le développement du patrimoine de nos SCPI, avec une ambition de 50 millions d’euros pour les secteurs de la santé et de l’éducation et de 250 millions d’euros sur les territoires, en termes d’acquisitions d’ici la fin de l’année », conclut Faïz Hebbadj, Président de Norma Capital.

La SCPI Alta Convictions acquiert à Annecy un Retail Park 100% loué et conforte son objectif de distribution

Cet actif, acquis pour un montant d’environ 25M€ à des conditions reflétant le nouveau cycle immobilier, est en ligne avec la stratégie de la SCPI Alta Convictions de constituer un patrimoine de qualité, et de servir un rendement d’a minima 6%* en 2024 aux porteurs de parts.

Situé dans le pôle commercial établi d’Annecy Seynod qui attire 12 millions de visiteurs par an, cet actif bénéficie d’un excellent positionnement au sein d’un bassin annécien prospère et en croissance, attirant chaque année de

nouveaux habitants.

Les 9 cellules commerciales du retail park sont 100% louées à des enseignes de renom comme l’enseigne d’électroménager Boulanger, adressant aussi bien l’équipement de la personne que l’équipement de la maison. Signe que le retail park a trouvé son marché, 7 des 9 enseignes sont présentes depuis l’ouverture du site en 2007 et nombre d’entre elles ont renouvelé leur bail récemment.

Altarea IM a d’ores et déjà identifié des leviers permettant d’envisager à terme des réversions de loyers ou des sources de revenus complémentaires, en ce compris via l’amélioration des caractéristiques environnementales de l’actif (installation de panneaux photovoltaïques, bornes de recharge de véhicules électriques) et pourra s’appuyer sur les expertises reconnues en la matière du Groupe Altarea.

La SCPI Alta Convictions a été conseillée par l’étude Allez & Associés. L’acquisition a été financée par BECM (Banque Européenne du Crédit Mutuel), conseillée par Victoires Notaires Associés. JLL a été l’intermédiaire de la transaction dans le cadre d’un mandat co-exclusif avec BNP Paribas RETF.

Le groupe Advenis rénove l’Hôtel de Valbelle à Aix-en-Provence

Le Groupe Advenis — société indépendante, spécialiste de l'investissement immobilier — annonce ce lundi 14 mars l'inauguration l’Hôtel de Valbelle à Aix-en-Provence (Bouches-du-Rhône). Cette opération d’exception comprend 32 logements, du T1 au T3 duplex. Elle illustre également les ambitions d’Advenis sur la classe d’actifs résidentiel — qui a été particulièrement résiliente durant la crise Covid et qui représente un axe de croissance majeur du groupe.

L’Hôtel de Valbelle réhabilité

Classé aux Monuments Historiques depuis 1983, l’Hôtel de Valbelle a été construit en 1617 pour Jean-Baptiste Cavet, baron de Trets. Vendu en 1655 à Joseph Anne de Valbelle, marquis de Tourves, il l’agrandit au XVIIIe siècle et lui attribua son nom. Ancienne propriété du département des Bouches du Rhône, cet édifice a notamment abrité la sous-préfecture d’Aix-en-Provence.

L’Hôtel de Valbelle est un ensemble architectural remarquable, comprenant une cour d’honneur fermée par un portail monumental. L’édifice, d’une surface d’environ 2 000 m², comprend un bâtiment en « L » sur trois étages ainsi qu'un deuxième bâtiment de deux étages donnant sur une seconde cour. Grâce à cette restauration, ce sont 32 appartements qui ont été commercialisés, du T1 au T3, en plein centre d’Aix-en-Provence.

Synergie des filiales d’Advenis

Cette opération a été entièrement pilotée et gérée par Advenis, grâce à la synergie de ses filiales. Le Groupe a ainsi :

- mené la commercialisation des logements auprès d’investisseurs privés (Advenis Gestion Privée) et auprès de SCPI du groupe (Advenis REIM a acheté 5 lots pour le compte de 3 SCPI différentes) ;

- proposé le projet de restauration puis géré la conduite des travaux (Aupera) ;

- assuré la gestion immobilière qu’il continue de poursuivre en tant que syndic de copropriété et se charge de la gestion locative pour les propriétaires le désirant (Advenis Property Management).

Développement et stratégie ESG

Très attentif à la qualité des actifs, Advenis a d’abord fait le choix de la ville d’Aix-en-Provence avant de choisir l’Hôtel de Valbelle pour son emplacement central, connecté et accessible. Un soin particulier a également été porté sur le choix de la qualité des ouvrages en termes de matériaux ou dans l’exécution des travaux en favorisant les aspects esthétiques et de durabilité.

Cette opération s’insère dans la politique ESG du groupe Advenis, à travers la restauration de ce bâtiment délaissé, et la mise aux normes des équipements. « La restauration de ce monument emblématique d’Aix-en-Provence illustre notre savoir-faire sur l'ensemble des métiers de l'immobilier et notre capacité à proposer des biens de grande qualité à nos clients et aux clients de nos CGP partenaires », déclare Rodolphe Manasterski, Directeur Général du groupe Advenis.

SCPI Efimmo 1 : Sofidy acquiert l’immeuble éco-responsable Green Factory à Lyon

Sofidy — gestionnaire indépendant sur le marché des SCPI — annonce ce lundi 14 mars l’acquisition d’un immeuble de bureaux, le « Green Factory », situé à Vaise dans le IXe arrondissement de Lyon (Rhône), pour le compte des épargnants de la SCPI Efimmo 1. Cette transaction entre Arioste Immobilier, présidée par Marc Pigeroulet (vendeur) et Efimmo 1 (acheteur) a été réalisée par l’intermédiaire d’Omnium (conseil vendeur et acquéreur, représentée par Sophie MEZIN Directrice générale - Associée) et des études Archers Notaires et Alcaix & Associés (conseil notarial).

3 111 m² sur deux niveaux

L'actif se situe à Vaise, quartier en pleine mutation depuis les années 1990, devenu le Pôle Numérique de Lyon, accueillant des entreprises de l’ingénierie informatique, des acteurs de l’enseignement supérieur et des entreprises de service. Le quartier dispose d’une bonne desserte en transports publics (Gare TER, Metro, Bus) et routiers (autoroute A6 / périphérique TEO A7). Le bâtiment Green Factory déploie une surface de 3 111 m² répartis sur deux niveaux. Il a bénéficié d’une éco-rénovation en 2021.

« Cette nouvelle acquisition illustre le déploiement de notre plan stratégique ESG So Durable qui vise en partie à investir dans des bâtiments à faible empreinte carbone. L’immobilier est un secteur à forte empreinte environnementale du fait des consommations énergétiques liées à la construction et à l’exploitation des immeubles. Avec ce type d’investissement, nous agissons pour répondre durablement aux préoccupations de la ville de demain », déclare Jérôme Grumler, Directeur Général Délégué de Sofidy.

Source : Sofidy

Bâtiment éco-responsable

Cet immeuble éco-responsable bénéficie du label BBC Rénovation. Il a par ailleurs été lauréat aux Green Solutions Awards 2021 à Glasgow au cours de la COP 26 du Grand Prix Rénovation durable. Ce prix a été remis le 10 novembre 2021 à Marc Pigeroulet, Président d’Arioste Immobilier, accompagné de Marc Campesi, Maître d’Œuvre et Cécile Remond, Architecte du Patrimoine. Les Green Solutions Awards ont pour but de faire émerger des territoires des solutions durables réelles, contribuant à la lutte contre le changement climatique.

Le bâtiment qui laisse aujourd’hui apparaître la charpente métallique, témoin de l’histoire industrielle du site, répond aux exigences 2050 performance énergétique certifiée niveau BBC rénovation. Cela se traduit par une optimisation des dépenses énergétiques pour le chauffage, le rafraîchissement, la ventilation et l’éclairage avec un gain supérieur de 60 % par rapport à la situation initiale. Les émissions de CO2 ont été divisées par 20 et les pertes d’énergie sont 70 % en-dessous les valeurs de référence des bâtiments rénovés.

Resicore : Axipit Real Estate Partners publie les résultats de son 1er fonds résidentiel core

Axipit Real Estate Partners (Axipit) — société de gestion de fonds d’investissement immobiliers du groupe Aquila Asset Management — annonce ce mardi 8 mars a levé pour son premier véhicule 29 M€ auprès de la CAPSSA. Le fonds Resicore répond aux objectifs de rendement à long-terme, de liquidité et de diversification du risque de son investisseur.

Le capital a été intégralement investi pour constituer un portefeuille de 34 actifs. Pour son premier exercice, Resicore affiche une performance nette de +5,92 %. Les performances passées ne préjugent pas des performances futures. La CAPSSA est la Caisse de Prévoyance des Agents de la Sécurité Sociale et Assimilés. Aquila Asset Management est un « pure player » immobilier fondé en 2010 et regroupant près de 20 professionnels avec 1,7 Md€ sous mandat.

Performance supérieure au benchmark

« La stratégie du fonds Resicore est d’investir, sans effet de levier, dans des actifs résidentiels familiaux diffus situés dans des zones attractives d’Ile-de-France et de régions. Cette approche inédite en France associée à la grande expérience de notre équipe de gestion a permis d’obtenir des décotes significatives à l’acquisition, d’optimiser la rentabilité de chaque actif et de maîtriser la vacance locative. Ces aspects ont été déterminants dans la performance nette du fonds », déclare déclare Gilles Barbieri, Président d’Axipit Real Estate Partners.

« Notre approche nous a permis d’absorber en 6 mois la courbe en « J » du fonds liée aux frais d’acquisition et aux travaux et par conséquent de réaliser une performance supérieure au benchmark des fonds core immobiliers », ajoute-il. « Nous remercions vivement la CAPSSA pour sa confiance et sommes ravis d’avoir engagé avec elle un partenariat de long-terme », ajoute Jean-Marc Sabiani, Directeur Général d’Axipit Real Estate Partners.

Obligations Relance : Bpifrance annonce trois premiers investissements

Bpifrance — banque publique d’investissement française — annonce ce mercredi 12 janvier trois premiers investissements en Obligations Relance pour un montant de 17 M€. Sélectionnée au terme d’un appel d’offre, piloté par France Assureurs (ex FFA) et la Caisse des Dépôts, la société de gestion de Bpifrance agréée par l’AMF s’est vu confier un mandat de gestion pour une enveloppe initiale de 220 M€ d’Obligations Relance — garanties partiellement par l’Etat.

Relance après la crise sanitaire

Les Obligations Relance ont pour objectif de financer la croissance et la transformation des PME et ETI françaises après la crise sanitaire. Ce dispositif s’inscrit dans le cadre du Plan grouvernemental France Relance. Il est destiné à soutenir le développement et la transformation des entreprises françaises et les aider à se relancer en sortie de crise sanitaire.

« Comme nous l’avons fait au plus fort de la crise en participant au « pont aérien de cash », aujourd’hui Bpifrance se mobilise aux côtés de l’Etat et des assureurs, pour participer à la relance forte et durable de l’économie du pays. Avec les Obligations Relances garanties par l’Etat, les PME et ETI disposent d’un outil adapté pour relever le défi de l’investissement, indispensable à la reprise », déclare Nicolas Dufourcq, Directeur général de Bpifrance.

Viser les PME et ETI françaises

D’un montant de 2 M€ à 100 M€ et d’une durée de 8 ans, les Obligations Relance s’adressent aux PME et ETI françaises, présentant un plan de développement ambitieux par croissance organique et/ou externe. Remboursables in fine, les Obligations Relance, qui devront être émises avant le 30 juin 2022, ne donnent pas accès au capital et ne prévoient pas de suretés.

Dans le contexte de reprise économique post crise sanitaire, les Obligations Relance ont pour objectif d’inciter les PME-ETI à accélérer leurs investissements notamment dans la transition écologique et à renforcer leur bilan. Pour déployer activement ce dispositif, Bpifrance s’appuie sur 80 experts de l’investissement dans les PME et ETI, notamment grâce à ses équipes présentes sur l’ensemble du territoires au travers de ses 50 implantations régionales.

Trois premiers investissement obligataires

Les trois premiers investissements en Obligations Relance ont été réalisés un mois après que Bpifrance s’est vu confier le mandat de gestion. D’autres opérations sont actuellement à l’étude. Voici les trois premiers investissement qui ont été annoncés cette semaine :

- Le groupe Estémi (Gironde), fabricant multimatériaux de menuiseries (Ouvêo) et de fermetures (Provélis) sur mesure 100% française a bénéficié d’un financement en Obligations Relance dans le cadre du rachat de l’entreprise LOUBAT Fermetures (Lot-et-Garonne) en décembre 2021. Acteur national référent de la rénovation et de la construction de l’habitat individuel, le groupe Estémi est spécialisé depuis plusieurs décennies dans la conception de menuiseries (Aluminium/Bois/PVC) et de fermetures sur-mesure moyen/haut de gamme. Présent sur l’ensemble de l’Hexagone, le groupe Estémi s’appuie sur plus de 350 collaborateurs et la proximité relationnelle avec ses 3 000 clients partenaires — artisans indépendants et entreprises générales. Loubat Fermetures, qui compte 100 collaborateurs, vient compléter les 4 sites de fabrication et de production du Groupe ;

- Le groupe Au Forum Du Bâtiment (Ile-de-France) a bénéficié d’Obligations Relance dans le cadre du financement de son ambitieux plan de développement organique. Fondé en 1991 par Stive Lellouche, Au Forum Du Bâtiment (AFDB) est un groupe français indépendant spécialisé dans la distribution de matériel de bâtiment (serrurerie, plomberie, sanitaire, chauffage, électricité, etc.) principalement à destination des professionnels (via 100 points de vente) et depuis 2018 auprès de particuliers via son site Sobrico.com, qui connait un succès important. En pleine expansion, le groupe vient d’acquérir un deuxième centre logistique de plus de 30 000 m2, situé à Joué Les Tours (Indre-et-Loire), en complément de son site ultra-moderne de 12 000 m2, situé à Chambly (Oise). Le groupe envisage le recrutement d’une centaine de collaborateurs en 2022 pour renforcer sa présence sur le territoire ;

- Le groupe Mister Menuiserie (Eure) est spécialisé dans le secteur de la vente de menuiserie, du confort et de la sécurité de la maison dans une approche phygitale en s’appuyant sur sa marque principale Mister Menuiserie. Depuis sa création en 2010 et grâce à une croissance organique soutenue reposant notamment sur une capacité importante d’innovation, un renforcement progressif des équipes et l’ouverture de showrooms, le groupe a réalisé en 2021 un chiffre d’affaires de plus de 100 M€ et emploie 400 personnes en France. Couplé à un financement bancaire, les Obligations Relance participent au financement du développement du Groupe.

Talence Gestion innove dans l’ISR avec le lancement du fonds Empreinte Emploi France après 2 années de R&D.

Veuillez trouver ci-dessous le lien vers le communiqué de presse (2 pages) :

Didier Demeestère, Président fondateur de Talence Gestion, déclare : « Nous avons développé une expertise unique et nous nous réjouissons de proposer Empreinte Emploi France à notre clientèle privée et à nos clients institutionnels. Ce fonds ISR et article 9 unique en son genre affiche un objectif d’investissement durable au service des emplois et du territoire français. Désormais, l’investisseur d’Empreinte Emploi France pourra constater les retombées socio-économiques induites par les entreprises du fonds. Cette démarche favorisant les entreprises françaises qui relocalisent en France est une réponse à l'aspiration grandissante de donner du sens à ses investissements, pour la construction d’une économie plus durable. »

Daniel CARCELES, nouveau directeur général d’INOVÉA

Créé en 2017 par Marc ROSTICHER, Gérard PIERREDON, Yannis HOFFMANN, et Emmanuel HARDY, 4 Conseillers en gestion de patrimoine, INOVÉA change de directeur général. Jean-Paul SERRATO qui accompagnait le réseau depuis sa création part à la retraite et passe le relais à Daniel CARCELES.

“En 7 ans, nous avons réussi à rassembler des professionnels indépendants qui partagent la conviction que la Gestion de Patrimoine ne doit pas être réservée à une élite. Inovéa compte aujourd’hui 2000 adhérents et 65 salariés : une belle aventure humaine profonde et durable !” explique Jean-Paul SERRATO

Le nouveau directeur général, Daniel CARCELES, 48 ans, va capitaliser sur ses expériences en France et à l’international chez DELL Technologies et American Express GBT pour accompagner le groupe dans son développement et sa croissance.

“Ma décision de rejoindre INOVÉA est motivée par trois piliers fondamentaux : le profond ancrage du groupe dans des valeurs humaines essentielles, une stratégie d'accompagnement client qui repose sur une écoute attentive et précise des besoins plutôt que sur une approche exclusivement guidée par une logique de produit, et une ambition inébranlable de rester innovant en intégrant de manière proactive les changements réglementaires et les évolutions numériques. Cela dans le but de continuer à accomplir notre mission pour rendre la gestion de patrimoine accessible à tous.” détaille Daniel CARCELES.

En pleine accélération dans sa transformation numérique, INOVÉA reste néanmoins fidèle à son ADN : permettre au plus grand nombre d’épargnants de bénéficier de conseils professionnels sur mesure pour les aider à atteindre leurs projets de vie.

Jean-Marie Souclier – Sogenial Immobilier : lancement de la nouvelle SCPI Cœur d’Europe