Muzinich & Co. — société d'investissement, spécialiste dans du crédit aux entreprises — annonce ce mardi 30 janvier le lancement du fonds « Muzinich Global Market Duration Investment Grade Fund ». La société a une longue expérience de la gestion active de stratégies investment grade régionales, avec une duration longue.

Obligations mondiales Investment Grade

Muzinich & Co. applique cette expertise à la création de ce produit global. Géré par une équipe expérimentée dirigée par Tatjana Greil-Castro et Ian Horn, le fonds investit principalement dans des obligations mondiales investment grade, en s'appuyant sur l'analyse de crédit approfondie de Muzuinich pour générer des rendements.

Les gérants Anthony DeMeo et Ian Horn supervisent respectivement les segments américain et européen du fonds, en s'appuyant sur leur connaissance des marchés locaux. L’équipe est également accompagnée par Corentin Tarlier, en qualité de responsable de l'analyse du portefeuille. L'indice de référence du fonds est l'indice Bloomberg Barclays Global Aggregate Corporate, qui met l'accent sur les titres Investment Grade. Le fonds est classé SFDR 8.

Regain d'intérêt des investisseurs

« Au cours des vingt dernières années, la qualité du crédit sur le marché investissement grade s'est détériorée. Le segment BBB continue de croître, ce qui signifie que l'analyse de crédit devient de plus en plus importante. Nous sommes bien placés pour tirer parti de cette dynamique de marché changeante, en utilisant la sélection active du crédit comme principal moteur de rendement », déclare Tatjana Greil-Castro.

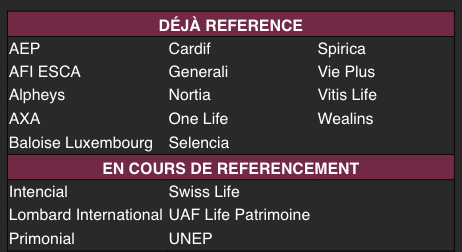

« Le début de l’année est marqué par un regain d’intérêt marqué de la part des investisseurs français pour le crédit et nous sommes ravis de leur proposer, en cette période porteuse, un fonds supplémentaire à ceux dont nous disposons déjà sur les marchés publics. Cette nouvelle stratégie nous permet de compléter cette gamme existante et de pouvoir offrir des stratégies sur l’ensemble du spectre du marché du crédit », précise Anne Petit, Responsable du bureau français de Muzinich.

« Nos investisseurs nous connaissent et nous font confiance pour notre expertise en matière de crédit. Cette stratégie de duration de marché complète notre offre de duration courte pour les titres de qualité, permettant aux investisseurs de choisir la stratégie qui correspond le mieux à leur appétit en matière de duration », ajoute Justin Muzinich, directeur général de Muzinich.