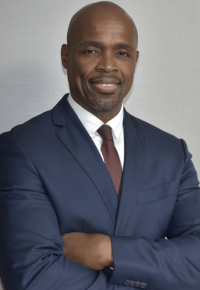

Banque Richelieu France — groupe bancaire familial de gestion de fortune — annonce ce mardi 30 janvier poursuivre son développement. Jean-Luc Olivier Akoto (54 ans) rejoint l’équipe de banquiers privés à Paris. Il aura notamment pour mission d’élargir la cible clientèle de la banque en développant et en accompagnant la clientèle internationale.

« La richesse de son parcours dans le secteur financier et son excellente connaissance de la clientèle internationale seront de véritables atouts pour la poursuite de notre développement. Notre équipe de banquiers privés continue de grandir. Nous poursuivrons les recrutements dans les prochains mois et continuons à nous intéresser tout particulièrement à des profils expérimentés », se réjouit Sylvain Fondeur, Président du Directoire de Banque Richelieu France.

Focus sur le parcours de Jean-Luc Olivier Akoto

Jean-Luc Olivier Akoto affiche plus de 20 ans d'expérience en finance. Il justifie d'un parcours diversifié et d'une solide expérience en banque d’investissement, banque de détail, gestion d'actifs et de patrimoine ainsi qu’en private equity. Jean-Luc Akoto est titulaire d’un Master en Business Administration, Finance et Commerce international et d’un Bachelor en Business Administration, Economie et Finance, de l’Université de Miami (Floride, USA). Il est certifié « Certified Financial Planner » et ISO 22222.

Jean-Luc Olivier Akoto démarre sa carrière chez BICI Bourse SA (BNP Paribas) à Abidjan, d’abord en tant que Responsable Recherche & Analyse Financière (1998-1999), puis comme Responsable du Marché des Capitaux (1999). Il rejoint ensuite Emerging Capital Partners (ECP) en tant Chargé d’investissement (1999-2001), puis Directeur Général adjoint (2001-2005) et Directeur Général (2005-2006).

Jean-Luc Olivier Akoto occupe rapidement des postes à responsabilité : Directeur Général et Associé chez JLA Finance (2006-2007), Directeur du private equity du Groupe ECOBANK (2007) et Responsable de la gestion d’actifs chez Phoenix Capital Management (2007-2009). A partir de 2009, il retourne chez BICI Bourse SA (BNP Paribas) cette fois-ci en tant que Directeur Général (2009-2014). Il s’installe ensuite à Paris et rejoint BNP Paribas en tant que Responsable adjoint Afrique subsaharienne (2014-2021) où il supervise les activités de banque de détail.

En 2021, Jean-Luc Olivier Akoto fonde le cabinet de conseil en gestion de patrimoine, Limaya Capital. En 2024, il rejoint Richelieu France, « séduit par la taille humaine de la structure et par les synergies Groupe en place avec Banque Richelieu Monaco, qui compte déjà une équipe de banquiers privés accompagnant la clientèle internationale », précise le groupe dans un communiqué.