L’Autorité des marchés financiers (AMF) et l’Autorité de régulation professionnelle de la publicité (ARPP) lancent ce jeudi 7 septembre un module de formation destiné aux influenceurs dans la finance. Objectif, favoriser la professionnalisation de l’influence commerciale, activité désormais encadrée par la loi. L'AMF et l'ARPP renforcent ainsi leur collaboration en faveur d'une publicité claire et responsable dans le domaine des produits financiers.

Près de 1 000 influenceurs certifiés

Dans le cadre de leur collaboration, initiée dès 2011, les deux autorités avaient annoncé en juillet 2022 leur projet de créer un module spécifique au secteur financier du « certificat de l’influence responsable » lancé par l’ARPP en 2021. A ce jour, l’ARPP a délivré ce certificat à près de 1 000 influenceurs français ayant suivi avec succès cette formation en ligne généraliste sur les bonnes pratiques en matière de marketing d’influence.

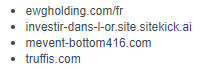

L’investissement est l’un des secteurs sur lesquels communiquent beaucoup d’influenceurs. Partant de ce constat, l’AMF a apporté son expertise à l’ARPP pour mettre en place ce parcours pédagogique sur les règles s’appliquant dans le secteur des produits et services financiers, dans son périmètre (hors banque et assurance).

Cette formation aborde les produits d’investissement (actions, obligations, ETF, fonds, dérivés), les différents services (conseil en investissement, gestion de portefeuille, réception et transmission d’ordres). Elle fait un focus sur le trading et les recommandations d’investissement, les professionnels autorisés et comment vérifier les autorisations, les crypto-actifs et les prestataires de services sur actifs numériques (PSAN), les biens divers (investissement en biens tangibles comme les forêts, le vin, etc.) et le financement participatif.

Les deux autorités détaillent aussi dans ce module les règles à respecter en termes de communication sur une offre d’investissement, en précisant les produits et services dont la publicité est interdite — contrats à haut risque de perte comme les options binaires, et certains CFD sur le Forex.

Assurer la protection des épargnants

Pour réussir le certificat d’influence responsable option « publicité financière », les influenceurs doivent obtenir au minimum 75 % de bonnes réponses aux 25 questions à choix multiples. Ce certificat vient en complément du certificat « généraliste », mis à jour des nouvelles dispositions instaurées par la loi du 9 juin 2023 encadrant l’activité d’influence commerciale — obligation de la mention « publicité » ou « collaboration commerciale », guide de bonne conduite des influenceurs du ministère de l’Economie, règles déontologiques du code de l’ARPP.

L’ARPP assure un suivi des créateurs de contenu certifiés et peut leur retirer le bénéfice de ce certificat en cas de non-respect des règles du code de la consommation sur la communication et de celles du code de l’ARPP.

« La protection des épargnants est notre première priorité. Si une publication d’un influenceur est rémunérée, il est crucial que le public en soit informé de façon claire. La finance est un secteur très encadré et la communication en matière d’investissement doit respecter des règles, être claire, exacte, non trompeuse, équilibrée. Il apparaît que certains influenceurs l’ignorent », commente Marie-Anne Barbat-Layani, présidente de l’AMF.

« Ce certificat de l’influence responsable en publicité financière contribuera à professionnaliser ce milieu et protéger les épargnants de produits financiers trop complexes ou trop risqués. Nous encourageons les professionnels faisant appel à des influenceurs à s’assurer que ces derniers ont bien obtenu le certificat », ajoute-elle.

Encadrer la publicité sur les actifs numériques

« Dans le cadre de sa mission statutaire de mener une action en faveur d’une publicité loyale, véridique, saine et responsable en faveur des consommateurs-citoyens et des professionnels, l’ARPP a mis en place le Certificat de l’influence responsable qui contribue à ses actions de prévention et à la pédagogie nécessaire aux créateurs de contenus dans le cadre de leur activité d’influence commerciale », explique précisé Stéphane Martin, directeur général de l’ARPP.

« Le Certificat est utile à tous. Combinant leurs expertises respectives, le travail avec l’AMF pour créer un module spécifique relatif à la publicité financière, permettant aux influenceurs d’appréhender les dispositions de droit positif et les Recommandations du Code de l’ARPP applicables, s’inscrit dans un objectif commun et partagé de protection des publics-épargnants », ajoute-il.

Par ailleurs, dans le cadre de leur programme de travail commun, les deux autorités ont collaboré sur la mise à jour des recommandations de l’ARPP portant sur le secteur financier (produits et services financiers et d’investissement, produits atypiques, produits et contrats à effet de levier) et la création d’une nouvelle recommandation sur la publicité sur les actifs numériques, afin d’intégrer les évolutions de la réglementation et des pratiques.

Ces recommandations seront applicables à compter du 1er octobre. Une session de sensibilisation des membres de l’ARPP (annonceurs, agences de communication, régies, médias) et des créateurs de contenus à ces enjeux par des experts de l’AMF et de l’ARPP est également prévue à l’automne.