Pierre-Etienne Beuvelet – IN&FI Crédits : taux d’usure, « le mécanisme de calcul était devenu obsolète »

Crédit immobilier : la CNCEF Crédit salue les avancées récentes de l’accès à l’emprunt

CNCEF Crédit — association professionnelle agréée de courtiers et mandataires en banque et services de paiement — se félicite ce mercredi 8 février dans un communiqué des dernières mesures destinées à faciliter l'accès au crédit immobilier. Ces avancées sont le fruit d'actions et de concertations menées par différents acteurs de la Place, que CNCEF Crédit salue.

« Depuis plusieurs années, le métier de courtier en crédit a été chahuté et l'accès au crédit immobilier n'a cessé de se restreindre, jusqu'à atteindre une situation de quasi-blocage. Pour les Français qui souhaitent mettre un toit sur leur tête, l'étau devait se desserrer. Et pour les courtiers qui les accompagnent dans leur projet, il était nécessaire de voir leur métier se valoriser », déclare la CNCEF Crédit.

Décongestionner l'écosystème immobilier

L'association salue les avancées récentes menées de front par les différents acteurs qui représentent les courtiers — notamment les différentes associations représentantes, à savoir l'Anacofi IOBSP, l'APIC, La COMPAGNIE IOBSP, l'AFIB, la CNCGP IOB, le groupe CNCEF et le syndicat professionnel UIC. Elle remercie également les institutions et autorités qui ont œuvré pour qu'elles se concrétisent. Parmi elles, la Direction Générale du Trésor, la Banque de France et l'ACPR, qui ont prêté une oreille attentive aux difficultés des Français et de leurs conseils.

« La mensualisation temporaire du taux d'usure et la réaffirmation par Bruno Le Maire des pleins effets du mandat de recherche de capitaux sont de très belles perspectives. Ces mesures de bons sens doivent être évaluées dans la durée et étendues. C'est à ce prix que l'on décongestionnera vraiment l'écosystème immobilier. Nous souhaitons continuer à être, aux côtés des courtiers, en lien avec les autorités compétentes pour rassembler et valoriser ce formidable métier tout en favorisant les projets immobilier des Français » conclut Christelle Molin-Mabille, Présidente de CNCEF Crédit.

Crédit immobilier : Artémis courtage rachète AJN Courtage

Artémis courtage — entreprise de courtage en crédit immobilier et assurance emprunteur — annonce ce jeudi 24 novembre l’acquisition de son franchisé AJN courtage, courtier en crédit immobilier qui comptabilise 23 agences sur le territoire. Depuis 2009, Artémis courtage se développe avec une stratégie de croissance organique et externe, en investissant dans des entreprises fidèles à son esprit entrepreneurial.

60 millions d'euros de CA

Cette nouvelle opération de croissance externe — la plus importante réalisée par Artémis courtage — lui permet d’atteindre un chiffre d'affaires de 60 M€ et 100 points de vente présents sur tout le territoire. Elle illustre également ses fortes ambitions pour devenir un acteur encore plus incontournable du courtage en crédit immobilier et assurance emprunteur.

Avec l’acquisition de son franchisé AJN courtage, Artémis courtage intègre un acteur de premier plan. Créée en 2010, AJN Courtage, avec ses 23 agences réparties dans l’hexagone (12 en Pays de la Loire et Bretagne, 4 agences Île-de-France et 7 agences en Nouvelle-Aquitaine) et ses 103 collaborateurs, a réalisé en 2022, 1 milliard d’euros de crédits négociés et un chiffre d’affaires de plus de 12 millions d’euros (le plus important enregistré en 12 ans d’activité).

Accompagner les épargnants

« L’ADN d’Artémis courtage nous a d’emblée séduits, nous sommes convaincus que ce rapprochement va nous permettre d’augmenter considérablement notre audience via la complémentarité de nos expertises et la notoriété d’Artémis courtage », déclarent Julien Ganne et Nicolas Peytavin, fondateurs d’AJN courtage

« Nous souhaitons la bienvenue aux talentueuses équipes d’AJN courtage, nos expertises et implantations combinées nous permettront de rester un leader sur le marché du crédit immobilier en France, dans un contexte agité où les Français sont en quête de conseils et de solutions pour les accompagner dans leurs démarches de financement », ajoute Ludovic Huzieux, co fondateur d’Artémis courtage.

La SCPI Alta Convictions acquiert à Annecy un Retail Park 100% loué et conforte son objectif de distribution

Cet actif, acquis pour un montant d’environ 25M€ à des conditions reflétant le nouveau cycle immobilier, est en ligne avec la stratégie de la SCPI Alta Convictions de constituer un patrimoine de qualité, et de servir un rendement d’a minima 6%* en 2024 aux porteurs de parts.

Situé dans le pôle commercial établi d’Annecy Seynod qui attire 12 millions de visiteurs par an, cet actif bénéficie d’un excellent positionnement au sein d’un bassin annécien prospère et en croissance, attirant chaque année de

nouveaux habitants.

Les 9 cellules commerciales du retail park sont 100% louées à des enseignes de renom comme l’enseigne d’électroménager Boulanger, adressant aussi bien l’équipement de la personne que l’équipement de la maison. Signe que le retail park a trouvé son marché, 7 des 9 enseignes sont présentes depuis l’ouverture du site en 2007 et nombre d’entre elles ont renouvelé leur bail récemment.

Altarea IM a d’ores et déjà identifié des leviers permettant d’envisager à terme des réversions de loyers ou des sources de revenus complémentaires, en ce compris via l’amélioration des caractéristiques environnementales de l’actif (installation de panneaux photovoltaïques, bornes de recharge de véhicules électriques) et pourra s’appuyer sur les expertises reconnues en la matière du Groupe Altarea.

La SCPI Alta Convictions a été conseillée par l’étude Allez & Associés. L’acquisition a été financée par BECM (Banque Européenne du Crédit Mutuel), conseillée par Victoires Notaires Associés. JLL a été l’intermédiaire de la transaction dans le cadre d’un mandat co-exclusif avec BNP Paribas RETF.

Protéger les emprunteurs, non les exclure : la solution d’une marge incompressible

« Nous appelons une nouvelle fois la Banque de France et le Haut Conseil de Stabilité Financière à réformer le taux d’usure qui ne peut remplir son rôle de protection des emprunteurs dans ces conditions de taux faibles », commente Philippe Taboret.

L’une des solutions serait de mettre en place une marge incompressible d’au moins 2 %, qui permettra au taux d’usure de continuer à jouer son rôle de sécurisation des emprunteurs sans devenir un frein à l’accession à la propriété.

Un effet ciseaux excluant

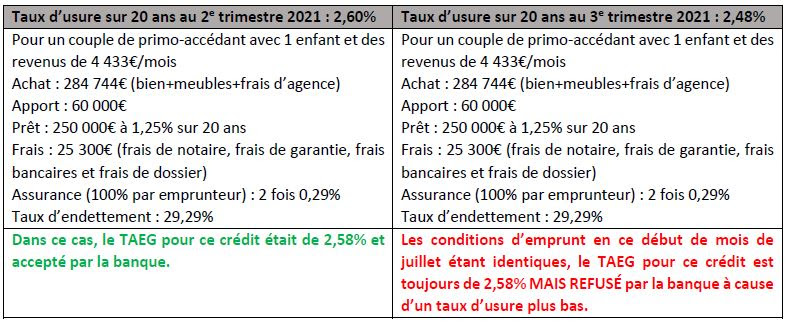

Quand bien même les taux ne remonteraient pas, ils ne pourront pas baisser indéfiniment et l’exemple ci-dessous prouve que le nombre de dossiers refusés pour cause de dépassement du taux d’usure va inexorablement augmenter.

« Dans l’absolu, ce record est le signe de taux de crédits immobiliers avantageux pour les emprunteurs. La relance économique et l’évolution des indicateurs, tels que le retour à la hausse des OAT ou l’inflation, nous laissent à penser que les taux de crédit vont repartir à la hausse, entraînant un effet ciseaux avec des taux d’usure bas », explique Philippe Taboret, directeur général adjoint de Cafpi.

Avec des taux de crédits immobiliers toujours plus bas ces derniers mois, les taux d’usure pour le troisième trimestre atteignent leurs plus bas historiques, avec par exemple 2,48 % sur 20 ans et plus (contre 2,60 % au T2 2021).

Coup de frein à la relance économique du pays

Les Français aiment la pierre et cela s’est confirmé dès le déconfinement avec une production de dossiers en mai 2021 deux fois plus élevée qu’en mai 2020.

Sans réaction rapide des instances et de l’ensemble des pouvoirs publics, la chute de l’accession à la propriété, par exclusion, pourrait devenir catastrophique pour le marché immobilier et pour l’économie du pays d’une manière générale.

« Après le durcissement des conditions d’accès au crédit par le HCSF, c’est un nouveau coup dur pour les emprunteurs, notamment les plus fragiles, qui vont se voir exclus de l’accès à la propriété, et ce, même s’ils sont solvables », conclut Philippe Taboret.