Notre prévision principale est celle d’une récession américaine modérée démarrant début 2023, avec une baisse du PIB américain annuel de 0,2 % après une croissance estimée à 1,9 % en 2022. Après avoir atteint un pic à 9,1 % en variation annuelle en juin 2022, nous estimons que l’inflation de l’indice des prix à la consommation (IPC) sera proche de 3 % fin 2023. L’IPC moyen annuel pourrait passer de 8,1 % en 2022 à 4,0 % en 2023. Nous pensons que le taux de chômage augmentera au cours de la deuxième partie de l’année.

Nous pensons que le principal responsable de la réduction anticipée du PIB et de la hausse du chômage sera le resserrement brutal des conditions monétaires par la Réserve fédérale (Fed) dans un contexte de prudence en matière de politique budgétaire — d’autant plus que le Congrès est désormais divisé après les élections de mi-mandat. Le véritable impact du resserrement de 2022 ne se fera sentir que dans les prochains mois.

une récession américaine dans les mois à venir »

la consommation personnelle et une forte baisse du logement »

Vers le ralentissement de l’inflation

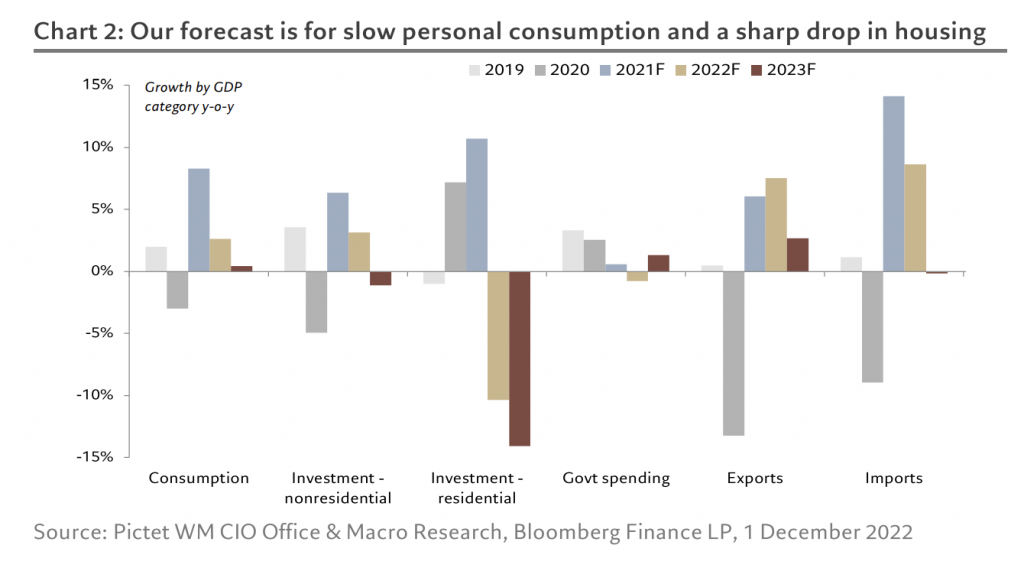

Nous prévoyons que la consommation des ménages augmentera d’un peu moins de 0,5 % en 2023, contre 2,6 % attendus en 2022. La majeure partie de l’épargne des ménages accumulée à la suite de la pandémie étant largement épuisée, la clé des perspectives de dépenses des ménages en 2023 sera la capacité (et la volonté) des consommateurs à emprunter. Un point positif est que le ralentissement de l’inflation pourrait se traduire par une augmentation du pouvoir d’achat, car la croissance des salaires restera probablement élevée par rapport aux moyennes historiques.

Nous nous attendons à ce que la Fed relève le taux des fonds fédéraux dans une marge de 5,0 % à 5,25 % (contre 3,75 à 4,0 % actuellement) d’ici mars 2023, puis qu’elle le maintienne à ce niveau pour le reste de l’année. Les messages de la Fed pourraient rester fermes en raison de la rigidité des anticipations d’inflation, de l’inflation toujours élevée dans le secteur des services et de la résistance de la croissance des salaires. Dans le même temps, le bilan de la banque centrale continuera probablement à se réduire conformément aux plans préétablis, sauf en cas de détérioration excessive des conditions de liquidité.

avec le ralentissement du marché du travail »

des autres banques centrales (prévisions incluses) »

Risquons-nous une inflation plus forte ?

Le risque qui pèse sur notre hypothèse de base pour les États-Unis est que l’inflation soit plus forte que prévu (en particulier dans le secteur des services) et que la Réserve fédérale estime qu’elle doit resserrer davantage la politique monétaire pour faire baisser la demande, auquel cas la récession pourrait être plus profonde et plus longue.