ESG : Xtrackers lance un nouvel ETF sur les obligations d’entreprises américaines à échéance courte

Xtrackers — filiale de DWS Group (DWS), l’un des principaux gérants d’actifs mondiaux — annonce ce mercredi 23 février le lancement d'un nouvel ETF ESG sur les obligations d'entreprises américaines avec une échéance courte et une sélection ESG stricte. DWS crée ainsi une nouvelle offre avec un fonds négocié en bourse (ETF) Xtrackers, qui offre une exposition aux obligations d'entreprises de qualité à court terme en dollars US, selon des critères environnementaux, sociaux et de gouvernance (ESG).

Critères ESG spécifiques

L'ETF Xtrackers ESG USD Corporate Bond Short Duration UCITS réplique l'indice Bloomberg MSCI USD Corporate Sustainable and SRI 0-5 Years, qui reflète la performance de plus de 1 000 obligations d'entreprises de qualité, libellées en dollars américains et de courte durée (avec une échéance d'au moins un mois et jusqu'à cinq ans maximum), à l'exclusion des titres qui ne remplissent pas de critères ESG spécifiques.

Il présente un rendement à échéance indicatif d'environ 2,11 % et une duration modifiée de 2,4 ans (source BlackRock Aladdin, au 15 février 2022). L'indice met en œuvre des filtres ESG stricts conformes à la méthodologie ISR de MSCI. Il exclut les entreprises notées BB ou moins par MSCI ESG Research, les émetteurs dont le score MSCI ESG Controversies est inférieur à un, ceux classés comme franchissant certains seuils dans des activités controversées, et les entreprises impliquées dans le secteur de la défense. Cela conduit à la suppression d'environ 30 % des émetteurs de l'indice d'origine (source Bloomberg, au 1er février 2022).

Demande des investisseurs

L'ETF a été créé en remplaçant l'indice de l'ETF Xtrackers iBoxx USD Corporate Bond Yield Plus UCITS existant. Le changement d'indice entraîne également une réduction des frais annuels globaux de l'ETF, qui passent de 0,25 % à 0,16 % par an. La devise du fonds est le dollar américain et il existe également une variante couverte en euros. Les frais annuels globaux pour la classe d'actions couverte en euros sont de 0,21 %.

« Les investisseurs peuvent désormais accéder à une exposition aux obligations d'entreprises ESG en dollars de haute qualité et de courte durée via un ETF Xtrackers à prix compétitif. Nous sommes heureux d'élargir notre gamme de produits ESG pour répondre à cette demande avec cette exposition. L'ajout de filtres ESG crée un biais de qualité, contribuant à améliorer le profil de risque du produit à un coût modéré pour le rendement », déclare Michael Mohr, responsable des produits passifs chez DWS.

High Yield : AXA IM lance son premier fonds bas carbone en obligations américaines

AXA Investment Managers (AXA IM) — gestionnaire d’actifs — annonce le lancement du fonds AXA WF US High Yield Bonds Low Carbon, illustrant son engagement à offrir de la valeur durable et sur le long terme à ses clients, tout en favorisant un changement significatif pour la société et l’environnement, en recherchant notamment à limiter les émissions de gaz à effet de serre à travers ses investissements.

Intégrer les critères ESG

Ce fonds intègre des critères environnementaux, sociaux et de gouvernance (ESG). Il adoptera une approche d'investissement responsable et exclura certains secteurs les plus intensifs en carbone — notamment les métaux, les producteurs miniers et sidérurgiques, et la plupart des sous-secteurs de l'énergie et des services aux collectivités. Les scores ESG des entreprises investies seront pris en compte dans le processus d'investissement.

Ce fonds fait partie de la gamme ACT d’AXA IM et applique les politiques d’exclusion sectorielle et les standards ESG d’AXA IM, qui incluent des filtres pour minimiser l’exposition aux entreprises ayant de faibles scores ESG. La recherche ESG et des indicateurs de performance clés, dont les scores d'intensité en carbone et en eau, constitueront des éléments clés du processus de prise de décision en matière d'investissement.

Stratégie d'allocation

Au sein de l'univers investissable restant, les scores d'intensité carbone et de consommation d’eau des émetteurs seront analysés pour éviter les entreprises considérées comme excessivement consommatrices dans ces domaines. Cela contribue en outre à l’objectif du fonds en matière d’intensité de carbone et de consommation d’eau, à savoir 20 % inférieur au moins à celui de l’indice ICE BofA US High Yield.

Les allocations d’actifs du fonds seront ensuite déterminées par une évaluation fondamentale du crédit et une analyse de la valeur relative. Au sein du portefeuille, au moins 90 % des entreprises seront dotées d’un score ESG, au moins 90 % auront un score d’intensité carbone, et au moins 70 % des entreprises auront un score de consommation d’eau.

Distribution du fonds

Le fonds investit dans des entreprises qui, selon nous, mettent en œuvre des plans crédibles visant à réduire l’intensité carbone et la consommation d’eau dans le futur ou qui offrent des produits permettant à d’autres sociétés d’améliorer leurs empreintes environnementales. AXA IM mettra également à profit ses capacités d’engagement actionnarial ESG pour encourager les entreprises à améliorer leur impact environnemental.

Le fonds qui vient compléter l’offre d’investissement responsable d’AXA IM, intègre la gamme de fonds ACT. Il est catégorisé « article 9 » selon la réglementation européenne Sustainable Finance Disclosure Regulation (SFDR) et en catégorie « approches fondées sur un engagement significatif » pour la prise en compte des éléments extra-financiers dans la gestion, selon la nouvelle doctrine AMF.

Le fonds est enregistré et disponible pour les clients professionnels et particuliers en France, en Allemagne, en Autriche, en Belgique, au Danemark, en Finlande, en Italie (pour les professionnels uniquement), au Liechtenstein, en Norvège, en Espagne, aux Pays-Bas, au Portugal, au Royaume-Uni, en Suède et au Luxembourg.

Transition bas-carbone

« Chez AXA IM, nous avons la conviction que l’économie mondiale est entrée dans une « décennie de transition » vers un modèle plus durable et décarboné. Au cours de cette transition, nous pensons que les portefeuilles visant à réduire de manière proactive l'intensité carbone, au travers des entreprises dans lesquelles ils investissent, devraient être mieux positionnés pour résister aux risques non financiers et surperformer l'ensemble du marché , malgré un risque de perte en capital », commente Carl « Pepper » Whitbeck, gérant du fonds AXA WF US High Yield Bonds Low Carbon.

« L'intensité carbone et la consommation d'eau sont deux indicateurs clés de performance ESG largement suivis et parmi les indicateurs les plus importants à prendre en compte lors de l'analyse de l'impact environnemental des entreprises dans l’univers du haut rendement spéculatif américain. Nous considérons le fonds AXA WF US High Yield Bonds Low Carbon comme une stratégie américaine à haut rendement traditionnelle qui peut être facilement comparée à l'indice de référence plus large, mais avec une empreinte carbone nettement inférieure pour aider les clients à atteindre leurs objectifs ESG. »

« Dans le cadre de la recherche continue de rendement, l'amélioration de la prédominence de la notation ESG pour les entreprises de l'univers du haut rendement spéculatif américain ces dernières années a permis le développement de portefeuilles américains à faible émission de carbone dans cette classe d’actifs. De notre expérience, éviter les émetteurs à forte intensité de carbone a été bénéfique à la fois en termes de rendement mais aussi de volatilité », conclut-il.

Marché du crédit et Italie : le calme

La SCPI Alta Convictions acquiert à Annecy un Retail Park 100% loué et conforte son objectif de distribution

Cet actif, acquis pour un montant d’environ 25M€ à des conditions reflétant le nouveau cycle immobilier, est en ligne avec la stratégie de la SCPI Alta Convictions de constituer un patrimoine de qualité, et de servir un rendement d’a minima 6%* en 2024 aux porteurs de parts.

Situé dans le pôle commercial établi d’Annecy Seynod qui attire 12 millions de visiteurs par an, cet actif bénéficie d’un excellent positionnement au sein d’un bassin annécien prospère et en croissance, attirant chaque année de

nouveaux habitants.

Les 9 cellules commerciales du retail park sont 100% louées à des enseignes de renom comme l’enseigne d’électroménager Boulanger, adressant aussi bien l’équipement de la personne que l’équipement de la maison. Signe que le retail park a trouvé son marché, 7 des 9 enseignes sont présentes depuis l’ouverture du site en 2007 et nombre d’entre elles ont renouvelé leur bail récemment.

Altarea IM a d’ores et déjà identifié des leviers permettant d’envisager à terme des réversions de loyers ou des sources de revenus complémentaires, en ce compris via l’amélioration des caractéristiques environnementales de l’actif (installation de panneaux photovoltaïques, bornes de recharge de véhicules électriques) et pourra s’appuyer sur les expertises reconnues en la matière du Groupe Altarea.

La SCPI Alta Convictions a été conseillée par l’étude Allez & Associés. L’acquisition a été financée par BECM (Banque Européenne du Crédit Mutuel), conseillée par Victoires Notaires Associés. JLL a été l’intermédiaire de la transaction dans le cadre d’un mandat co-exclusif avec BNP Paribas RETF.

ESG : DWS élargit sa gamme ETF Xtrackers

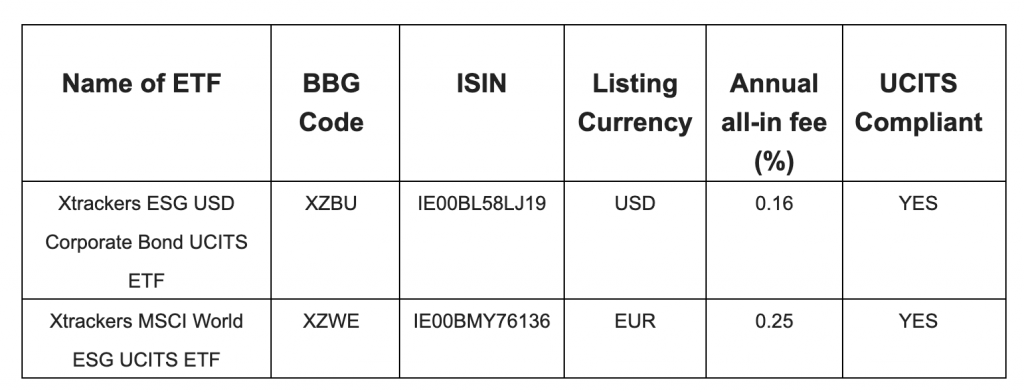

DWS Group — gérant d’actifs mondial — annonce ce jeudi 10 septembre développer sa gamme ETF Xtrackers. Dans ce cadre, DWS lance un ETF Xtrackers sur des obligations corporate ESG libellées en dollars US. Objectif, renforcer son statut de fournisseur d’ETF de premier plan sur les problématiques environnementales, sociales et de gouvernance (ESG).

En parallèle, DWS lance une nouvelle classe d'actions couvertes en euros à partir de son ETF Xtrackers MSCI World ESG UCITS existant, qui suit l'indice MSCI World Low Carbon SRI Leaders. Ce lancement fait suite à celui, en juillet dernier, d'un nouvel ETF Xtrackers offrant une exposition au marché des obligations corporate ESG en euros court terme.

Au 30 juin dernier, DWS Xtrackers a enregistré 1,125 milliard d'euros de collecte nette pour ses ETF ESG Xtrackers au premier semestre 2020.

Plus d'1 milliard d'euros de collecte

L'ETF Xtrackers ESG USD Corporate Bond UCITS offre une exposition à plus de 1 000 obligations d'entreprises de première qualité répondant aux critères ESG (Source MSCI, Bloomberg Barclays au 1er septembre 2020). L'ETF duplique un indice Bloomberg Barclays avec l’appui de la recherche de MSCI ESG.

Les frais forfaitaires annuels de L'ETF Xtrackers ESG USD Corporate Bond UCITS s’élèvent à 0,16 %. Il est coté à la Bourse de Londres et la Bourse allemande Xetra. L’ETF Xtrackers MSCI World ESG UCITS est commissionné à hauteur de 0,25 % et doit être coté sur Xetra dans le courant du mois de septembre. Les deux ETF sont des fonds à réplication directe et physique.

High Yield : Axiom AI lance le fonds Axiom Long Short Crédit

Axiom Alternative Investments (Axiom AI) — société de gestion basée à Paris et à Londres qui gère 1,6 milliard d’euros — annonce ce jeudi 2 juillet le lancement de son nouveau fonds, « Axiom Long Short Credit » avec un encours initial de 30 millions d’euros.

« Axiom Long Short Credit » est un fonds UCITS, visant un rendement annuel net de 4 % en euros et une volatilité inférieure à 5 %. La stratégie sera axée sur les obligations à haut rendement européennes et américaines, un marché de plus de 1 200 milliards d’euros (source : Markit).

S'adapter au marché

La crise du Covid-19 devrait accélérer la fin du cycle du crédit. Elle devrait se traduire par une augmentation du nombre de dégradations des notations et des défauts d’entreprises. Dans ce contexte de marché — où les risques et les opportunités ne manqueront pas —, Axiom AI estime que le format Long/Short reste le plus adapté pour investir sur le marché du crédit.

« Axiom Long Short Credit est notre premier fonds de crédit Long/ Short global en termes de géographies et de secteurs. La stratégie nous permet d’étoffer le spectre des solutions d'investissement alternatives à un moment opportun du cycle de crédit. C’est une alternative aux fonds traditionnels long-only en termes de couple risque-rendement » explique David Benamou, Associé-Gérant d’Axiom AI.

Focus sur l'équipe de gestion

« Axiom Long Short Crédit » est géré par Gilles Frisch, ancien responsable du pôle de gestion High-Yield chez Swiss Life Asset Managers, société au sein de laquelle il a exercé de 2010 à 2019, où il a été recruté pour créer le département de gestion High Yield. Il affiche 21 ans d’expérience en gestion High-Yield, à la fois sur des fonds long only et sur des fonds long short.

Gilles Frisch sera appuyé par Paul Gagey dans la gestion du nouveau fonds. Paul Gagey dispose de 32 ans d’expérience en gestion d’actifs. Il était auparavant Directeur des Fonds High Yield chez Aviva Investors. « Le rebond des marchés actuel est pour moi une opportunité pour les investisseurs pour réduire leurs risques, en vendant les obligations les plus spéculatives, voire d’ajouter des positions shorts avant la matérialisation de la vague de défauts sur les entreprises HY », explique Gilles Frisch.

Aviva Investors lance un fonds Obligations Investment Grade Américaines

Aviva Investors — branche internationale de gestion d’actifs d’Aviva — annonce ce jeudi 4 juin le lancement du fonds « Aviva Investors US Investment Grade Bond Fund ». Il sera géré par Joshua Lohmeier, responsable des investissements Investment Grade nord-américains, Mike Cho, gérant US Investment Grade et George Bailey, gérant US Investment Grade.

Opportunités de marché

Ce fonds investira essentiellement dans des obligations d'entreprises investment grade libellées en dollar américain, émises à l’échelle mondiale. Le fonds est une SICAV domiciliée au Luxembourg. Son objectif est de générer du rendement et d’accroître la valeur du capital tout en surperformant son indice de référence (Bloomberg Barclays US Credit Index) sur le long terme, soit au minimum cinq ans.

« Le marché américain des obligations Investment Grade offre selon nous des opportunités très intéressantes tant au niveau des entreprises que des secteurs, et la construction de portefeuille constitue une source d’alpha supplémentaire et distincte », déclare Joshua Lohmeier, responsable des obligations Investment Grade nord-américaines et co-gérant du fonds

« Dans cette période sans précédent, les clients veulent de plus en plus diversifier leurs portefeuilles pour protéger leur capital et identifier des opportunités leur permettant de générer du rendement. Josh Lohmeier et son équipe sont de fins connaisseurs de ce marché », estime TJ Voskamp, Directeur du pôle Solutions Client pour le Royaume-Uni et l’Europe.

Construction du portefeuille

Le fonds applique une approche de gestion active à long terme, qui associe des techniques de construction de portefeuille et d’allocation des risques et des investissements de forte conviction dans des entreprises et des secteurs, visant ainsi à optimiser les performances ajustées du risque. L’équipe analysera les sources d’inefficience des marchés du crédit afin de construire le portefeuille.

Elle cherchera à identifier des obligations d’entreprises américaines de qualité supérieure en étudiant les forces et les risques des entreprises émettrices, les valorisations des obligations par rapport au marché et les opinions des agences de notation indépendantes. Elle pourra également exploiter des opportunités d’investissement à court terme.

Le processus d'investissement tient également compte des critères environnementaux, sociaux et de gouvernance (ESG). Le processus décisionnel s’appuie sur un dialogue actif avec les entreprises afin d’influencer leur comportement dans le bon sens et de générer potentiellement des performances durables.

Marchés financiers : il était une fois l’Amérique… et les obligations

Talence Gestion innove dans l’ISR avec le lancement du fonds Empreinte Emploi France après 2 années de R&D.

Veuillez trouver ci-dessous le lien vers le communiqué de presse (2 pages) :

Didier Demeestère, Président fondateur de Talence Gestion, déclare : « Nous avons développé une expertise unique et nous nous réjouissons de proposer Empreinte Emploi France à notre clientèle privée et à nos clients institutionnels. Ce fonds ISR et article 9 unique en son genre affiche un objectif d’investissement durable au service des emplois et du territoire français. Désormais, l’investisseur d’Empreinte Emploi France pourra constater les retombées socio-économiques induites par les entreprises du fonds. Cette démarche favorisant les entreprises françaises qui relocalisent en France est une réponse à l'aspiration grandissante de donner du sens à ses investissements, pour la construction d’une économie plus durable. »

Daniel CARCELES, nouveau directeur général d’INOVÉA

Créé en 2017 par Marc ROSTICHER, Gérard PIERREDON, Yannis HOFFMANN, et Emmanuel HARDY, 4 Conseillers en gestion de patrimoine, INOVÉA change de directeur général. Jean-Paul SERRATO qui accompagnait le réseau depuis sa création part à la retraite et passe le relais à Daniel CARCELES.

“En 7 ans, nous avons réussi à rassembler des professionnels indépendants qui partagent la conviction que la Gestion de Patrimoine ne doit pas être réservée à une élite. Inovéa compte aujourd’hui 2000 adhérents et 65 salariés : une belle aventure humaine profonde et durable !” explique Jean-Paul SERRATO

Le nouveau directeur général, Daniel CARCELES, 48 ans, va capitaliser sur ses expériences en France et à l’international chez DELL Technologies et American Express GBT pour accompagner le groupe dans son développement et sa croissance.

“Ma décision de rejoindre INOVÉA est motivée par trois piliers fondamentaux : le profond ancrage du groupe dans des valeurs humaines essentielles, une stratégie d'accompagnement client qui repose sur une écoute attentive et précise des besoins plutôt que sur une approche exclusivement guidée par une logique de produit, et une ambition inébranlable de rester innovant en intégrant de manière proactive les changements réglementaires et les évolutions numériques. Cela dans le but de continuer à accomplir notre mission pour rendre la gestion de patrimoine accessible à tous.” détaille Daniel CARCELES.

En pleine accélération dans sa transformation numérique, INOVÉA reste néanmoins fidèle à son ADN : permettre au plus grand nombre d’épargnants de bénéficier de conseils professionnels sur mesure pour les aider à atteindre leurs projets de vie.

Marchés financiers : le triangle d’or

BlackRock lance en Europe deux ETF sur les obligations américaines

iShares $ Intermediate Credit Bond UCITS ETF (ICBU) investit dans un sous-segment des obligations américaines investment grade de maturité comprise entre un et dix ans. Le fonds fournit une exposition à un large éventail d’obligations d’entreprises, d’État, d’autorités supranationales et locales et d’agences non américaines. Il offre un potentiel de génération de revenu similaire aux bons du Trésor américain de maturité similaire.

iShares $ Intermediate Credit Bond UCITS ETF (ICBU) investit dans un sous-segment des obligations américaines investment grade de maturité comprise entre un et dix ans. Le fonds fournit une exposition à un large éventail d’obligations d’entreprises, d’État, d’autorités supranationales et locales et d’agences non américaines. Il offre un potentiel de génération de revenu similaire aux bons du Trésor américain de maturité similaire.

L’industrie mondiale des ETF a enregistré son meilleur trimestre au 1er trimestre 2017 avec 44,5 mds USD de flux. BlackRock propose désormais 86 ETF obligataires en Europe, qui offrent des expositions granulaires à tous les niveaux de duration et de risque.